Что такое справка по форме банка для ипотеки и где ее получить? Образец документа

В некоторых ситуациях от заемщика требуют не официальную справку о доходах по форме 2-НДФЛ, а так называемую «Справку по форме банка». Она требуется чаще всего в тех случаях, когда заемщик не может подтвердить свой доход через налоговую — например, он занимается фрилансом или получает «серую зарплату».

О том, как ее взять, как выглядит данный документ и в каких случаях он нужен — в настоящей статье.

Что это за документ?

Справка по форме банка — это документ для ипотеки, служащий альтернативой «справке 2-НДФЛ». В отличие от официальной справки, данные о доходах заемщика получают не из налоговой службы, а сразу у источника доходов.

Например, если заемщик получает деньги за фриланс-услуги, оказываемые в интернете, сведения о доходе получают с помощью выписок с банковского счета, на которые приходят деньги. Этот доход по сути не облагается налогом, поэтому справку 2-НДФЛ получить невозможно; однако, без подтверждения платежеспособности клиента банк никогда ему не выдаст ипотечный займ. Именно в таких ситуациях и нужна «справка по форме банка».

Особой формы у данного документа нет. В его названии не зря содержатся слова «по форме банка»: дело в том, что форма документа у каждого банка своя. Но, несмотря на это, общее содержание бумаги у всех банков сходны. Это объясняется тем, что все банки преследуют примерно одни и те же цели: выяснить, какой доход у заемщика и как он может это подтвердить.

Как правило, какого-то четкого срока действия у справки нет. Причина этого заключается в том, что справка нужна только банку. Фактической юридической силы документ не имеет. Поэтому ни один норматив или федеральный закон не регламентирует срок актуальности справки — этим занимается исключительно банк, в который обратился клиент. Соответственно, в одном банке считается по внутреннему регламенту, что документ действителен в течение шести месяцев; в другом — в течение года.

Если рассчитывать срок действия в среднем, то банковские организации почти приравнивают данный документ к справке 2-НДФЛ — а значит, срок его действия не превышает три календарных месяца.

Это самая удобная цифра для банка. С одной стороны, если бы срок действия был больше, за 5-6 месяцев с момента, как была выписана справка, заемщик мог бы уже потерять указанный в документе доход.

С другой, если бы срок действия был бы ограничен одним месяцем, немногие заемщики смогли бы удовлетворить требования банка, ведь фрилансеры и получающие серую зарплату люди часто не имеют стабильный, равномерный источник дохода. Соответственно, требование банка предоставить «свежий» документ могли бы удовлетворить далеко не все клиенты.

Где брать и кто должен заполнять?

Существует два варианта:

- сведения, выданные на фирменном бланке предприятия-работодателя заемщика;

- сведения, указываемые на бланке банка.

В первом случае требуются подписи уполномоченных лиц организации и ее официальная печать. Соответственно, заполняют, выдают и заверяют данный документ в организации клиента. В таком случае руководитель предприятия несколько рискует, т. к. скрываемые от налоговых органов реальные доходы и зарплаты становятся известными третьим лицам.

Во втором случае все сведения указывает сам заемщик. Это особенно актуально для фрилансеров и тех, кто осуществляет предпринимательскую деятельность без регистрации в качестве ИП или другого юридического лица.

Справку берут за период 6 — 12 месяцев, предшествующие моменту обращения в банк. Точный период зависит от банка, в который обратился клиент. В документе необходимо перечислить сведения о среднем ежемесячном и итоговом годовом доходе заемщика — в этом смысле она ничем не отличается от справки 2-НДФЛ.

Банковские организации в обязательном порядке проверяют данные, указанные в документе. Если сведения указаны на фирменном бланке предприятия, как только справка попадает на рассмотрение в службу безопасности, будут осуществлены звонки на работу (точнее — в бухгалтерию предприятия), где будет уточнена информация о доходах клиента.

Более того, если заемщик имеет в банке-кредиторе банковский счет, по нему будет проведена проверка — сколько было сделано переводов, какую приблизительно сумму получает ежемесячно заемщик.

Если же заемщик предоставил данные на бланке банковской организации, ему придется самостоятельно предъявлять доказательства своей благонадежности и честности. Так, например, если заемщик регулярно получает деньги за свои фриланс-услуги на какой-либо банковский счет, выписку со счета понадобится предоставить сотрудникам банка. Далее они установят контакт с банком, в котором открыт счет заемщика, и уточнят, действительно ли он получает деньги, не является ли предоставленная им выписка подложным документом.

Структура документа

В целом структура повторяет официальную справку 2-НДФЛ:

- Сведения о самом работнике: его паспортные данные, занимаемая им вакантная должность.

- Сведения о финансовой состоятельности:

- указание трудового стажа в данной конкретной организации;

- доход за установленный банком период;

- размер отчислений в налоговую службу, если таковые были, а также иные платежи.

- название предприятия, а также его юридический и фактический адрес с почтовым индексом;

- телефоны для связи.

- ИНН и ОГРН;

- банковские реквизиты, в том числе расчетный, корреспондентский счет и БИК.

В обязательном порядке, если справка оформляется не фрилансеру, в конце справки должны быть поставлены подписи главного бухгалтера и руководителя организации с их расшифровкой. В некоторых ситуациях, если в штате отсутствует главбух, это указывается в справке — в таком случае одной лишь подписью руководителя банк удовлетворится.

- Скачать бланк справки по форме банка для ипотеки

- Скачать образец справки по форме банка для ипотеки

Зачем может потребоваться бумага?

Данный документ требуется в том случае, если клиент не может подтвердить свой доход официально.

- Во-первых, в постсоветских странах очень большое число работников получают так называемую «серую зарплату», когда в официальных документах зарплата указывается минимально возможного размера, а на деле человек получает значительно большую сумму. Тогда без справки по форме банка таким клиентам не обойтись.

- Во-вторых, с развитием интернета все больше граждан России, особенно среди молодежи, получают доход за оказание услуг через интернет. Такой доход почти не облагается налогом, за исключением обязательного НДС, включенный в стоимость реализуемых в экономике товаров.

Для ипотеки требуется оформление и предоставление и других документов, о которых мы писали в наших статьях. Читайте о том:

- нужно ли согласие супруга на ипотеку; ; и как ее оформить и зарегистрировать; , как его зарегистрировать и можно ли расторгнуть.

Плюсы и минусы

Плюсы:

- Когда человек не может подтвердить официальными методами свой доход, данный документ — практически единственная возможность получить займ. Если клиент не предоставит банку даже справку в «свободной форме», подтвердить платежеспособность будет нечем, а значит, банк будет значительно рисковать.

- Как правило, получить его значительно проще, чем справку 2-НДФЛ. Дело в том, что в некоторых случаях получить справку 2-НДФЛ возможно лишь с помощью прямого обращения в налоговые органы; справку по форме банка получить и заверить значительно проще.

Минус: из-за высокого риска для банка-кредитора, займы, предоставляемые по форме банка, зачастую отличаются более высокими процентными ставками, меньшими суммами займа и так далее.

Таким образом, справка по форме банка — это практически главная возможность получить ипотеку для тех, у кого «серая» зарплата или заработок в интернете. Именно по этой причине интерес к данной теме постоянно растет, и все большее число людей желает узнать, как именно получить справку, как ее заверить и так далее. На деле получить документ совсем нетрудно, как и проверить все сведения в нем — поэтому число ипотечных займов с участием справки по форме банка лишь растет, а не уменьшается.

Собираем документы для ипотеки

В этой статье говорим только об ипотеке на квартиры, для домов и загородной недвижимости другой список документов.

Паспорт, СНИЛС и от 30% стоимости квартиры для ипотеки по двум документам

У банков есть программа — ипотека по двум документам. Она подходит для тех, у кого нет времени собирать документы или возможности подтвердить доход, но есть от 30% стоимости квартиры для первого взноса. 30% — это минимум, в большинстве банков понадобится 50 – 60%.

Для ипотеки по двум документам банку нужны только паспорт и СНИЛС того, кто берет ипотеку, и созаемщика, если он есть.

Собираем документы для ипотеки

Паспорт и СНИЛС — стандартный набор, но вторым документом вместо СНИЛС банк может принять водительское удостоверение, военный билет или загранпаспорт.

Паспорт, СНИЛС, копия трудовой и справка 2‑НДФЛ для ипотеки с подтверждением дохода

Если взнос меньше, чем нужно для ипотеки по двум документам, придется собрать больше документов. Для каждого участника сделки понадобятся:

- паспорт;

- СНИЛС;

- копия трудовой книжки, заверенная работодателем;

- справка 2‑НДФЛ за последние шесть месяцев или справка о доходе по форме банка — обе справки берут в бухгалтерии на работе или через работодателя, о них еще поговорим отдельно;

- свидетельство о регистрации брака, если муж и жена оформляют ипотеку вместе как созаемщики;

- брачный договор, если муж или жена планируют оформить ипотеку только на себя;

- военный билет для мужчин младше 27 лет.

Для ипотеки с материнским капиталом. Если при оформлении ипотеки будет использоваться материнский капитал или программа «Семейная ипотека», дополнительно нужно подготовить:

- свидетельство о рождении на каждого ребенка;

- сертификат на материнский капитал;

- справку или выписку об остатке материнского капитала. Справку получают в Пенсионном фонде, а выписку — через личный кабинет на Госуслугах.

Банк может запросить еще какие-нибудь документы, если собираетесь брать ипотеку на специальных условиях, например, ипотеку для военных или сельскую.

Для ипотеки без справки 2‑НДФЛ. 2‑НДФЛ — это справка с работы, она нужна, чтобы подтвердить доход. Некоторые банки разрешают заменить ее выпиской о пенсионных отчислениях или выпиской с зарплатной карты. Это варианты для тех, кто получает белую зарплату.

Тем, кто работает неофициально, подойдет справка о доходах по форме банка. Эта справка показывает банку, сколько на самом деле зарабатывает человек. При этом работодатель ничем не рискует — банк не будет передавать информацию в налоговую или трудовую инспекцию.

Справки отличаются по внешнему виду, но поля обычно одинаковые: паспортные данные, контакты работодателя и таблица с заработком по месяцам.

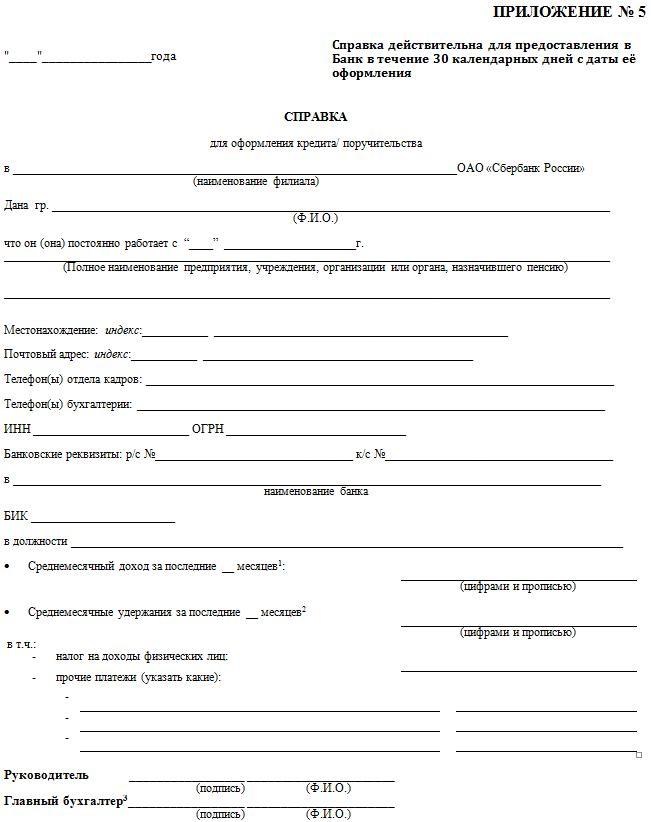

Так выглядит справка по форме банка ВТБ, ее нужно напечатать на фирменном бланке компании, а затем заверить подписью главного бухгалтера и печатью

Паспорт, выписка из реестра и декларация для предпринимателей

У владельцев бизнеса банки запрашивают больше документов, чем у наемных работников:

- паспорт;

- ИНН, ОГРН;

- свидетельство о регистрации ИП;

- свежая выписка из ЕГРЮЛ или ЕГРИП;

- декларации с отметками о принятии налоговой — у кого-то просят за год, у кого-то за два;

- выписка с расчетного счета.

Банк, скорее всего, запросит еще какие-нибудь документы. Какие, зависит от компании, ее сферы деятельности, режима налогообложения.

Проще всего предпринимателям подавать на ипотеку по двум документам. Тогда не нужно будет собирать документы по компании, предоставлять декларации и заказывать выписки.

Сканы документов и анкета для онлайн-заявки на ипотеку

Не обязательно ехать в банк, чтобы подать заявку на ипотеку. У многих банков есть онлайн-сервисы подачи документов:

-

, сервис Сбербанка; .

Еще можно подавать одну заявку на ипотеку сразу в нескольких банках. Например, на сайте Банки-ру или через застройщика.

Для онлайн-заявки понадобится заполнить анкету с паспортными данными, информацией о доходе, месте работы и сумме ипотечного кредита. Затем загрузить сканы или фотографии документов:

- паспорт;

- СНИЛС;

- 2‑НДФЛ или справка по форме банка;

- трудовая книжка.

Заполненная заявка отправляется в банк, и через 1 – 3 дня на электронную почту или по смс заявителю приходит решение: ипотека одобрена или нет.

Группа «Самолет» строит квартиры за нормальные деньги, а покупать их можно в рассрочку и в ипотеку. Так что ставим финансовую цель и берем курс на квартиру. Уи!

Справка по форме банка в 2022 году

В повседневной жизни современный человек все чаще сталкивается с необходимостью представлять пакет документов, в который входит, в том числе, справка о доходах. В первую очередь это касается тех, кто планирует оформление кредита. Банк заинтересован в максимальном страховании своих рисков, поэтому принимает во внимание документально подтвержденную платежеспособность потенциального клиента. Как правило, в требованиях отмечено, что справка должна иметь определенную форму – 2-НДФЛ. Однако с относительно недавнего времени вместо справки установленного формата действительной является справка по форме банка, что направлено на упрощение процедуры кредитования для ряда граждан. Рассмотрим, в чем заключаются особенности получения и заполнения подобной справки, а также случаи, в которых к ней удобно прибегнуть.

Что такое справка по форме банка?

Как уже было отмечено, назначение справки о доходах, которая разработана банковским учреждением, аналогично тому, которое имеется у справки 2-НДФЛ. Однако использование подобного документа позволяет предоставить заемщикам большую степень свободы. Справка формы 2-НДФЛ направлена главным образом на отображение сведений об удержанных с выплаченной заработной платы налогов. Такая информация интересует, в первую очередь, налоговую инспекцию. В то же время данная форма содержит сведения о полученном доходе в течение года с разбивкой по месяцам.

Что касается того, что представляет собой справка о доходах по форме банка, то ее основным назначением является отображение фактически полученных доходов независимо от их официального оформления и используемого налогообложения.

В каких случаях требуется справка по форме банка?

Справка о доходах требуется в качестве подтверждения платежеспособности при оформлении практически любого кредита или займа, даже пластиковой карточки с овердрафтом. Упрощенный и менее формальный подход, в соответствие с которым к пакету требуемых документов достаточно приложить справку по форме банка, обусловлен стремлением банков не потерять платежеспособных клиентов независимо от того, насколько «белую» заработную плату они получают. Ведь нельзя отрицать, что у некоторых граждан реальный доход значительно отличается от официального, который найдет отражение в справке 2-НДФЛ. Таким образом, оформление справки по форме банка для получения кредита в некоторых случаях является единственной возможностью получить требуемую сумму денежных средств.

Образец справки по по форме банка

Где взять справку по форме банка?

Практически все банки предлагают заполнить форму на своем официальном сайте, но и заполнение ее от руки после скачивания не запрещается. В разных финансовых учреждениях требуется предоставить информацию о доходах за разный промежуток времени. Обычно это последние 3, 6, 12 месяцев. Справка по форме банка может быть на фирменном бланке или на обычном листе А4.

Попросить бланк можно и в отделении, если вы заполняете заявку на кредит в нем. В этом случае специалист ответит на все вопросы. В некоторых учреждениях просят указать общую сумму дохода, иные выплаты и удержания. В других потребуется сжатая информация только о количестве денег, полученных на руки.

Как заполнить справку по форме банка?

Корректное заполнение справки подразумевает под собой заполнение всех полей, которые в ней имеются. В их числе в подавляющем большинстве случаях значатся такие как:

Источник https://urexpert.online/nedvizhimost/ipoteka/protsedura-oformleniya/dokumenty-dlya-ip/spravka-po-forme-banka.html

Источник https://svoi.io/hypothecation/

Источник https://bankiros.ru/wiki/term/spravka-po-forme-banka