А мне летать охота: топ-5 выгодных карт с авиамилями

Лучшие финансовые лайфхаки в нашем Telegram-канале. Без спама и назойливых новостей. Подписывайтесь, чтобы ничего не пропустить.

Тратить деньги в супермаркетах, откладывая при этом на Бали? Легко! У банков уже давно существуют карты для тех, кто часто путешествует. Их называют мильными — это кредитные и дебетовые продукты банков, которые, помимо всего прочего, позволяют накапливать специальные бонусы. Эти мили как раз можно тратить на покупку авиабилетов, бронь отелей и аренду авто. Мы сделали подборку из пяти самых выгодных карт для накопления миль.

1. All Airlines от Тинькофф

Считается среди любителей полетов самой выгодной картой. Ее милями можно расплатиться за покупку билетов абсолютно любой авиакомпании мира. Карта работает так: клиент оплачивает ею авиаперелет, после чего сразу же компенсирует его стоимость милями — деньги моментально возвращаются на карту. При этом неважно, через какой сервис происходит покупка билетов — будь то сторонний агрегатор или же официальный сайт авиакомпании.

На карте 1 миля равна 1 рублю. Начисление авиамиль происходит следующим образом (первая цифра — для кредитной карты All Airlines, вторая — для дебетовой):

- при оплате отелей и аренде авто через сервис Тинькофф Путешествия — до 10 % (на обе карты);

- покупка туров или билетов на поезд через сервис Тинькофф Путешествия — до 5 %;

- покупка авиабилетов через Тинькофф Путешествия — 3 % и 4,5 %;

- любые другие покупки — 2 % и 1,5 %;

- на остаток средств на счете (только на дебетовой карте) — до 3,5 % годовых милями, если оплачивали картой покупки на сумму от 20 000 рублей.

Важно учитывать, что минимальная сумма компенсации за покупку авиабилета составляет 6 000 миль, любые более дорогие билеты компенсируются с шагом в 3 000 миль. То есть при покупке билета за 5 500 рублей вы можете списать 6 000 миль и получить на счет 5 500 рублей обратно. А при покупке билета за 6 500 рублей вам придется потратить 9 000 миль, чтобы вернуть свои деньги. Деньги возвращаются на счёт моментально.

Стоимость обслуживания карты: кредитной — 1 890 рублей в год, дебетовой — 299 (бесплатно, если есть кредит, выданный на карту, или неснижаемый остаток не меньше 100 000 рублей).

Попробуйте также другие карты банка Тинькофф с бонусами и кешбеком до 30% и процентом на остаток: Tinkoff Black и Tinkoff Platinum.

2. Alfa Travel от Альфа Банка

Дебетовая карта Alfa Travel выпускается бесплатно. Обслуживается тоже бесплатно первые два месяца после оформления и далее, если сумма на счете больше 30 000 рублей или покупки в предыдущем месяце были больше, чем на 10 000. В иных случаях стоимость годового обслуживания — 1 200 рублей.

При первой покупке на Alfa Travel уже поступает приветственная 1 000 миль. Одна миля = одному рублю. По карте действует следующая система мильных вознаграждений:

- покупки от 10 000 до 70 000 в месяц — 2 %;

- покупки от 70 000 в месяц — 3 %;

- покупка билетов или бронь отелей на сайте Alfa Travel — до 9 %.

Процент начисляется и на остаток по счету — до 6 % при покупках в текущем месяце от 70 000 рублей и 1 %, если меньше.

Накопленные мили можно тратить на сайте Alfa Travel. При этом остаток миль не сгорает.

3. Карты «Аэрофлот» от Сбербанка

У Сбербанка достаточно большая линейка мильных карт: Классическая карта Аэрофлот, Золотая карта Аэрофлот, карта Аэрофлот Signature и Сберкарта Тревел.

Карты отличаются стоимостью годового обслуживания:

- Классическая карта Аэрофлот — 900 рублей за первый год, 600 — последующие;

- Золотая карта Аэрофлот — 3 500 в год;

- Аэрофлот Signature – 12 000 в год;

- Сберкарта Тревел — 200 рублей в месяц.

При этом система начисления по разным картам такая:

- 60 рублей, потраченные с Классической карты, — это 1 миля;

- 60 рублей с Золотой — 1,5 мили;

- 60 рублей с Signature — 2 мили;

- 1 рубль с Тревел — 1 Сбермиля (на этой карте до 3 % милями начисляется за обычные покупки и от 7 до 10 % за покупки в разделе «Путешествия» на сайте Сбербанка).

Сбербанк при первой покупке с каждой карты дарит приветственные мили: 500 по Классической карте, 1 000 по Золотой и Signature. Потратить мили можно только на услуги альянса Sky Team, куда входит Аэрофлот и еще 19 авиакомпаний.

4. #МожноВсё от Росбанка

Тревел-программа для держателей дебетовых карт Росбанка. Ее можно подключить взамен программы Cashback к своему пластику. Годовое обслуживание по карте будет бесплатным, если за месяц вы пополните ее больше чем на 20 000 рублей, потратите больше 15 000, а средний остаток на вкладах и счетах будет больше 100 000 рублей. В противном случае плата составит 99 рублей в месяц (1 188 в год).

Travel-бонусы начисляются за каждые потраченные 100 рублей, но количество бонусов зависит от суммы покупок с начала месяца:

- от 0 до 40 000 рублей — 1 бонус;

- от 40 000 до 100 000 рублей — 2 бонуса;

- от 100 000 до 300 000 рублей — 5 бонусов.

При этом в месяц Росбанк не начисляет более 5 000 бонусов. Такими милями можно оплатить авиабилеты или забронировать отель на портале OneTwoTrip.

5. Air Visa от ЮниКредит Банка

Карта изготавливается бесплатно. Годовое обслуживание — 2 988 рублей. Но если тратить больше 10 000 рублей в месяц — бесплатно.

Владелец карты зарабатывает на годовом остатке на счете и на покупках. На годовой остаток начисляется 7 % независимо от оборотов и количества средств. Начисление миль происходит исходя из месячного баланса, но более 2 000 баллов в месяц.

На Air Visa 1 балл равен 1 рублю. В случае если миль не хватает на покупку билета, владелец карты может оплатить 25 % стоимости билета. Мили с течением времени не сгорают.

Баллы начисляются за:

- покупки в DutyFree — до 30 %;

- покупки товаров на сайте travel. unikredit. ru — 10 % за оплату отелей, 5 % — за покупку билетов;

- любые расчетные операции — 2 %.

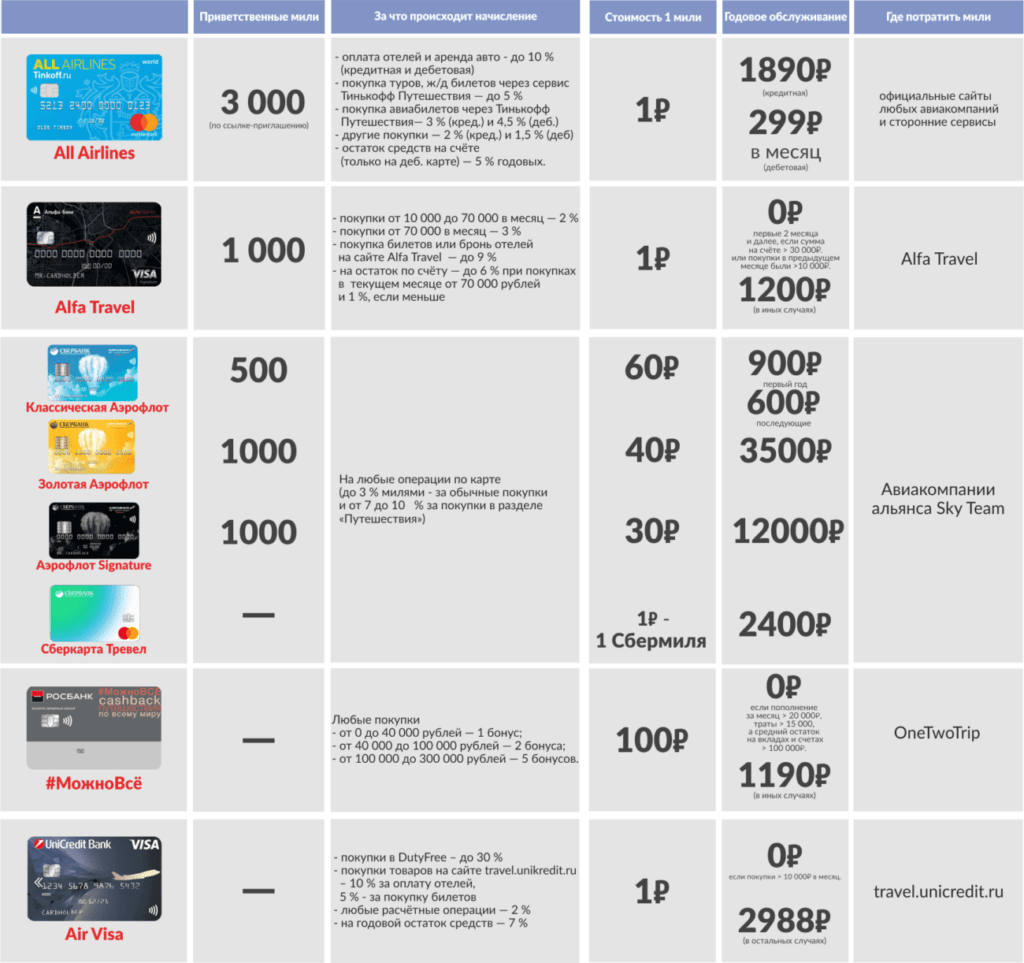

Для удобства мы составили сравнительную таблицу.

А вы когда-нибудь летали бесплатно? Поделитесь в комментариях опытом покупки билета за авиамили.

Сравниваем банковские карты с бонусной программой Аэрофлота: какую выбрать?

Что получают участники программы лояльности Аэрофлота

У крупнейшей авиакомпании нашей страны есть своя программа лояльности. Держатели пластиковых карт некоторых банков за оплату покупок получают вознаграждение в виде миль. В дальнейшем за эти мили можно, например, приобрести билет на рейс Аэрофлота. Скажем, за перелет из Москвы в Санкт-Петербург эконом-классом нужно будет отдать 10 000 накопленных миль. Для сравнения: деньгами за такой билет придется заплатить от 5 000 до 9 000 рублей.

Также милями можно повышать класс обслуживания. Например, превратить билет эконом-класса в «Бизнес» на рейс Аэрофлота «Москва – Санкт-Петербург» можно за 10 000 миль. В денежном выражении разница между такими билетами может достигать 20 тысяч рублей (и даже больше).

Еще один выгодный способ потратить начисленное вознаграждение — приобрести за мили товары на сайте программы лояльности «Аэрофлот Бонус».

Каким образом можно накапливать мили? Давайте изучим условия банков, которые выпускают кобрендинговые карты. Особое внимание мы уделим предложениям СберБанка, Альфа-Банка и банка «Открытие».

СберБанк

До недавнего времени в самом крупном банке страны была целая линейка разных карт Аэрофлота — классическая, золотая и премиальная. Сейчас самый бюджетный вариант перекочевал в архив. Клиенты банка могут заказать себе только Золотую или Премиальную карточку.

Держатели Золотой карты Аэрофлота будут получать на свой бонусный счет по 1,5 мили за каждые 60 рублей расходов. Если тратить по такому пластику 30 000 рублей в месяц, то за год можно накопить 9 000 миль.

При начислении миль не будут учитываться платежи по оплате связи, коммунальных и рекламных услуг, снятие наличных, перечисления в адрес казино, покупка лотерейных билетов, оплата налогов и штрафов, покупки в табачных магазинах.

Максимальная сумма покупки, за которую начисляется вознаграждение, не должна превышать 100 000 рублей. Если оплатить картой Аэрофлот, например, покупку MacBook за 150 000 рублей, то вознаграждение будет начислено только за трату 100 тысяч (это 2 500 миль).

Плата за обслуживание Золотой карты Аэрофлота в СберБанке составляет 3 500 рублей в год.

Какие выгоды получают держатели Премиальной карты? По ней за трату 60 рублей начисляется уже не 1,5, а 2 мили. При месячных расходах в пределах 30 000 рублей за год у клиента банка набежит 12 000 миль, а при тратах 50 000 рублей в месяц — 20 000 миль.

Однако и обслуживание Премиальной карты стоит намного дороже — 12 000 рублей в год.

При оформлении любого пластика с бонусной программой Аэрофлота клиенту Сбера начисляется 1 000 приветственных миль. Никаких дополнительных услуг банк держателям карточек не оказывает.

Альфа-Банк

Альфа-Банк предлагает своим клиентам, часто летающим самолетами Аэрофлота, также 2 типа карт — простую и премиальную Black Edition.

Обслуживание обычной карты является бесплатным без всяких условий (и это выгодно отличает ее от предложений СберБанка).

Условия начисления миль по этому продукту следующие. Если человек тратит по карточке более 10 000 рублей в месяц, то ему начисляется 1,1 мили за каждые 60 израсходованных рублей. Если месячные траты превышают 100 000 рублей, то количество миль увеличивается до 1,5. А вот если человек тратит меньше 10 000, то мили ему вообще не начисляются. Максимальная сумма покупки, за которую будет начислено вознаграждение — 50 000 рублей.

Теперь сравним: при месячных тратах на уровне 30 000 рублей держатель обычной карты Аэрофлот Альфа-Банка за год накопит 6 600 миль (в СберБанке у него было бы 9 000).

Есть у Альфа-Банка и специальное предложение для состоятельных клиентов — Карта Аэрофлот Black Edition. Количество начисляемых по ней миль —1,25 за каждые 60 израсходованных рублей (или 2 мили при расходах более 150 000 рублей в месяц). Максимальный лимит операции здесь поднимается до 500 000 рублей, то есть становится условным.

Выходит, что при тратах на уровне 30 000 рублей в месяц привилегированный клиент накопит за год 7 500 миль, при расходах 50 000 рублей — 12 500 миль.

При этом начисление вознаграждения по повышенной ставке — это не единственное преимущество привилегированной карты. Держателям этого пластика организация оказывает и нефинансовые услуги, соответствующие их высокому статусу. Например, к владельцам карты Аэрофлот Black Edition прикрепляется личный консьерж. Он помогает клиенту бронировать номера в отелях, столики в ресторанах, организует культурно-развлекательные мероприятия на выходных и в отпуске, помогает покупать подарки для родных и знакомых.

Держателей премиальных карт за счет банка привозят в аэропорт автомобилями представительского класса. В аэропорту они могут воспользоваться залом ожидания бизнес-класса по программе Priority Pass.

Обслуживание пластика для премиальных клиентов является условно бесплатным. Платить комиссию не придется, если человек держит на счетах в банке более 3 миллионов рублей (или 1,5 миллиона, но при этом тратит по карточке не менее 100 тысяч рублей ежемесячно). В остальных случаях придется платить комиссию 2 990 рублей в месяц. При невыполнении условий за год может набежать сумма 35 880 рублей.

Банк «Открытие»

В банке «Открытие» также можно найти карты Аэрофлота 2-х уровней премиальности — обычную (World) и привилегированную (World Black Edition).

По умолчанию владельцам карточек будет начисляться по 1,1 миле за каждые потраченные 60 рублей (как и в Альфа-Банке). Обслуживание этих продуктов будет бесплатным без выполнения каких-либо условий. Правда, за выпуск карточек банк взимает плату: 500 рублей за выпуск пластика World и 2 000 рублей за выпуск привилегированной карточки World Black Edition.

Владельцам простой карточки банк не оказывает дополнительных услуг. Привилегированные клиенты получают 14 дней бесплатной парковки в аэропорту Шереметьево и возможность пройти в зал ожидания бизнес-класса при задержке рейса более чем на 1 час.

Если клиент держит на счетах в банке «Открытие» существенную сумму, то он получает более привлекательные условия. Это правило касается владельцев как премиальных, так и обычных карт. Например, если человек внесет на счета в банке более 500 000 рублей, то он автоматически получит статус «Плюс». За каждые 60 потраченных рублей ему уже будет начисляться по 1,5 мили (как по Золотому пластику в Сбере).

Кроме того, такие клиенты получают:

- бесплатную страховку при путешествиях по России и за рубежом;

- скидку 10% при заправках на АЗС (в случае оплаты через специальное мобильное приложение партнера):

- скидку 30% на заказ такси бизнес-класса.

Если держать на счетах в банке «Открытие» более 2 миллионов рублей (для жителей Москвы, Московской области, Санкт-Петербурга и Ленинградской области — более 3 миллионов), то статус клиента автоматически повышается до «Премиум». В этом случае количество начисляемых миль увеличивается до 2-х (как и по премиальной карте Сбера). Кроме того, премиум-клиентам оказываются статусные нефинансовые услуги. Им предоставляется:

- персональный менеджер и коньерж-сервис;

- бесплатная страховка в путешествиях;

- скидка 30% на такси бизнес-класса;

- право на посещение бизнес-залов Аэропортов по программе Lounge key.

Газпромбанк

К бонусной программе Аэрофлота могут подключить премиальные клиенты Газпромбанка — владельцы карт Visa Signature и Visa Infinite.

За каждые 100 потраченных рублей держатели этих карточек получают по 1,5 мили. Для начисления вознаграждения нужно, чтобы расходы по пластику превышали 15 000 рублей в месяц (в противном случае мили начисляться не будут). Если премиальный клиент расходует по карте больше 75 000 рублей в месяц, то количество миль увеличивается до 2-х за каждую потраченную сотню. Если месячные траты превышают 150 000 рублей, то вознаграждение возрастает до 2,5 миль. Интересно, что к премиальному пакету можно подключить до 7 карт — на каждого члена семьи. В этом случае учитываться будут совокупные расходы всех родственников.

Таким образом, если клиент Газпромбанка будет тратить по пластику 30 000 рублей в месяц, то ему станет начисляться 5 400 миль в год. Но если 5 членов семьи сообща будут расходовать 150 000 рублей в месяц, то они все вместе накопят за год 45 000 миль (по 9 000 миль на каждого).

Кроме того, владельцы премиальных карт Visa Signature и Visa Infinite получают от банка дополнительные престижные услуги. К ним прикрепляется личный финансовый советник. Он дает профессиональные рекомендации по вопросам инвестирования, особенностям банковских продуктов, готовит для клиентов необходимые справки, выписки, реквизиты.

В отделениях банка премиальные клиенты обслуживаются без очереди, в специально выделенных зонах. На время туристических поездок банк оплачивает им страховой полис, в который включаются и члены семьи (до 6 человек).

Важно: за выпуск и обслуживание премиальных карт Газпромбанк не взимает никаких комиссий.

Если привилегированные клиенты держат на счетах банка капитал более 6 миллионов рублей, то они получают дополнительные статусные услуги:

- трансфер в аэропорт на такси бизнес-класса;

- бесплатный проход в залы ожидания с повышенным уровнем комфорта по программе LoungeKey;

- услуги коньерж-сервиса.

Заказать бесплатную премиальную карту Газпромбанка Visa Signature вы можете здесь.

Чтобы читателям было удобнее сравнивать между собой параметры разных карт с программой лояльности Аэрофлота, мы свели всю приведенную выше информацию в одну таблицу.

ТОП-10 кредитных карт с бонусными милями

Для тех, кто часто путешествует, большинство банков выпускают кобрендовые карты совместно с крупными авиакомпаниями. Они позволяют накапливать специальные бонусные баллы, или «мили». Эти мили можно затем потратить в путешествиях — купить на них авиабилеты, забронировать номер в отеле или арендовать автомобиль.

Кредитная карта пригодится путешественнику — она поможет вам сэкономить на многих расходах в поездках. Такие предложения предусмотрены у многих популярных российских банков. ВЗО изучил эти предложения и собрал наиболее выгодные в этом рейтинге.

1 место. Alfa Travel (Альфа-Банк) — Visa

Это второй крупнейший банк страны после Сбербанка, который обслуживает большое число клиентов. Его отделения и банкоматы есть во многих городах России. Альфа-Банк предлагает удобную карту с гибкими условиями начисления и использования миль. Для кредитки действуют разнообразные дополнительные услуги.

| Как начисляются мили | до 8% в зависимости от покупки |

| Как тратятся мили | на авиа- и ж/д-билеты, отели, трансферы, аренду транспорта |

| Размер лимита | до 500 000 рублей |

| Льготный период | до 60 дней |

| Процентная ставка | от 23,99% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, карта Priority Pass, персональное обслуживание в банке |

| Стоимость открытия | бесплатно, доставка — 390 рублей |

| Стоимость обслуживания | 1490 (без пакета услуг), 990 (с пакетом услуг) |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 2 — 3 дня |

- Высокий статус в платежной системе

- Бесплатные SMS-уведомления

- Разнообразные услуги для путешествий

- Баллы не сгорают со временем

- Дорогое обслуживание в год

- Бонусы действуют только у партнеров банка

2 место. All Airlines (Тинькофф) — Visa, MasterCard

Особенность банка Тинькофф в том, что он работает с клиентами исключительно через интернет, без офисов и банкоматов. Оформить карточку в нем можно в любом месте, куда может приехать специалист. Милями с карты Тинькофф можно компенсировать стоимость билетов во всех крупных авиакомпаниях.

| Как начисляются мили | до 2% за все покупки, до 5% за авиабилеты, до 10% у партнеров |

| Как тратятся мили | на авиабилеты, 1 миля равна 1 рублю |

| Размер лимита | до 700 000 рублей |

| Льготный период | до 55 дней |

| Процентная ставка | от 15% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 1 890 рублей в год или 249 рублей в месяц |

| Способ оформления | онлайн с доставкой на руки |

| Сроки оформления | 1-2 дня |

- Быстрое оформление с доставкой на дом

- Спецпредложения в сервисе Тинькофф Путешествия

- Бесплатный перевыпуск

- Можно потратить только на авиабилеты

3 место. Можно все (Росбанк) — Visa

Росбанк входит в международную группу Societe Generale. Его цель — дать клиенту удобный и понятный способ получить любые банковские услуги. При подключении соответствующей опции карта начинает копить Travel-бонусы, которые можно потратить на портале Росбанк-OneTwoTrip на авиабилеты и услуги для путешествий. Для получения максимального числа бонусов необходимо тратить от 100 000 рублей в месяц.

| Как начисляются мили | до 3% на выбранную категорию, 1% на все покупки |

| Как тратятся мили | на авиа- и ж/д-билеты, отели, аренду транспорта, 1 балл равен 1 рублю |

| Размер лимита | до 1 000 000 рублей |

| Льготный период | до 62 дней |

| Процентная ставка | от 25,9% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, кэшбэк (альтернативная опция) |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | бесплатно при сумме трат от 15 000 рублей, иначе — 79 рублей в месяц |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 3-5 дней |

- Простые условия бесплатного обслуживания

- Можно оформить без справки о доходах

- Можно менять бонусы каждый месяц

- Повышенный кэшбэк требует очень крупных трат

- Можно подключить только одну опцию одновременно

4 место. Travel Rewards (Райффайзенбанк) — Visa

Крупный международный банк австрийского происхождения. Он обладает одним из самых высоких рейтингов надежности в Европе. Travel Rewards от Райффайзенбанка – универсальная карта, у которой легко копить мили благодаря системе партнеров и скидок.

| Как начисляются мили | 1 миля за каждые 30 рублей трат |

| Как тратятся мили | на авиа- и ж/д-билеты, отели, трансферы, аренду транспорта |

| Размер лимита | до 600 000 рублей |

| Льготный период | до 52 дней |

| Процентная ставка | от 19% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, экстренная выдача наличных |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 2 990 рублей в год |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 2-3 дня |

- Можно оформить с доставкой на дом

- Бесплатные SMS-уведомления

- Бесплатная экстренная выдача наличных

- Моментальный выпуск

- Дорогое обслуживание в год

- Высокие процентные ставки

- Баллы действуют только на iGlobe

5 место. Умная карта (Газпромбанк) — MasterCard

Этот банк обслуживает как важные отрасли экономики (нефтяную, газовую, атомную, металлургическую и другие), так и частных клиентов. Для последних он предлагает все виды банковских услуг. Газпромбанк предлагает кредитную карту, которая сама определяет категорию повышенного кэшбэка в зависимости от суммы трат по карте. Повышенный возврат начисляется в той категории, где было совершено больше всего покупок за месяц.

| Размер и условия кэшбэка | 1% за все покупки, до 10% в зависимости от общей суммы покупок — в одной из 9 категорий повышенного кэшбэка (выбирается автоматически по наибольшей сумме трат) |

| Размер лимита | до 600 000 рублей |

| Льготный период | до 62 дней |

| Процентная ставка | от 25,9% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay и Google Pay, можно подключить мили вместо кэшбэка (до 4 за каждые 100 рублей трат, можно использовать в сервисе Газпромбанк Travel) |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 199 рублей в месяц, бесплатно при тратах от 5000 рублей |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Сроки оформления | 3-5 дней |

- Крупный кэшбэк в популярных категориях

- Повышенный кэшбэк — там, где больше всего трат

- Можно оформить по паспорту

- Бесплатные SMS-уведомления

- Число категорий повышенного кэшбэка ограничено

- Высокие процентные ставки

- Дорогое обслуживание в месяц

6 место. OpenCard (Открытие) — MasterCard

Открытие — четвертый крупнейший банк России с развитой сетью отделений и банкоматов. Предлагает разнообразные услуги частным и корпоративным клиентам как непосредственно, так и через направленные на работу в режиме онлайн проекты (такие как Рокетбанк и Точка). Кредитная карта Открытия начисляет повышенные бонусы за расходы в путешествиях при выборе соответствующей категории. Их можно потратить на авиабилеты и отели на travel.open.ru.

| Как начисляются мили | до 11% в категории Путешествия, 1% за прочие покупки |

| Как тратятся мили | на авиа- и ж/д-билеты, отели |

| Размер лимита | до 500 000 рублей |

| Льготный период | до 55 дней |

| Процентная ставка | от 13,9% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, страхование путешественников (для золотой и премиальной карты) |

| Стоимость открытия | 500 рублей |

| Стоимость обслуживания | бесплатно |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 3 — 5 дней |

- Крупный кэшбэк в различных категориях

- Бесплатное обслуживание карты

- Выпуск до 5 дополнительных карт

- Максимальная скидка за счет миль — 20%

7 место. Аэрофлот МИР (СМП Банк) — Мир

Универсальный коммерческий банк, филиалы которого есть во многих крупных городах. Для физических лиц он предлагает кредиты, банковские счета и карты, возмещение по чекам Tax Free и другие услуги. СМП первым начал выпускать карты с бонусными милями в системе МИР. Такая карточка заинтересует тех, кто часто путешествует по России.

| Размер лимита | до 1 000 000 рублей |

| Процентная ставка | от 22% годовых |

| Льготный период | до 50 дней |

| Необходимые документы | паспорт |

| Требования к стажу | нет |

| Бонусы за покупки | до 1,75% |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | от 900 рублей |

| Дополнительные возможности | бесконтактная оплата |

| Сроки выпуска | 3 — 5 дней |

- Бонусные мили за все покупки

- Спецпредложения от Аэрофлота и партнеров

- Классические и премиальные карты

- Бесплатный консьерж-сервис

- Дополнительные мили при высоком остатке

- Приветственные мили

- Не очень широкая сеть банкоматов

- Карту не везде примут за границей

8 место. Airbonus (Авангард) — Visa, MasterCard

Крупный банк, который специализируется на корпоративном обслуживании бизнеса. Вне этой сферы он активно выпускает банковские карты. Авангард интересен тем, что некоторые условия выбираются совместно с клиентом. Мили копятся достаточно быстро, но потратить их можно только на билеты.

| Как начисляются мили | 1 балл за каждые 30 рублей трат |

| Как тратятся мили | на авиа- и ж/д-билеты |

| Размер лимита | до 150 000 рублей |

| Льготный период | до 50 дней |

| Процентная ставка | от 12% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, страхование в поездках, карта Priority Pass |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 1 000 рублей в год |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Сроки оформления | 3 — 5 дней |

- Размер лимита устанавливается индивидуально

- Выпуск в рублях, долларах США или евро

- Бесплатная страховка для путешественников

- Карта Priority Pass для допуска в VIP-залы аэропортов

- Бонусы можно тратить только на билеты

9 место. Air (ЮниКредит Банк) — MasterCard

ЮниКредит – крупная европейская финансовая группа, а этот банк представляет ее в России. Он ставит своей целью предоставление качественных услуг всем категориям клиентов. Карта Air предлагает программу миль с простыми условиями. Баллы можно потратить на премиальные авиабилеты через специальный сервис банка.

| Как начисляются мили | до 8% в зависимости от покупки |

| Как тратятся мили | на авиабилеты и отели |

| Размер лимита | до 3 000 000 рублей |

| Льготный период | до 55 дней |

| Процентная ставка | от 19,9% годовых |

| Дополнительные возможности | бесконтактная оплата, страхование в поездках |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | первый год — бесплатно, со второго — 1 990 рублей в год |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Сроки оформления | 3-5 дней |

- Дополнительные баллы на остаток по счету

- Бесплатные SMS-уведомления

- Бесплатная страховка для путешественников

- Бонусы не сгорают со временем

- Дорогое обслуживание в год

10 место. Разумная (Ренессанс Кредит) — Visa

Этот банк специализируется на потребительских кредитах. Также он выдает кредитные карты, открывает вклады и проводит операции на рынке валют. Стандартная кредитка Ренессанс Кредита не отличается своими условиями, кроме бесплатного обслуживания, от продуктов других организаций.

| Условия бесплатного обслуживания | нет |

| Размер лимита | до 600 000 рублей |

| Льготный период | до 145 дней |

| Процентная ставка | от 34,9% годовых |

| Бонусы за покупки | баллы — 1,5% за все покупки, до 30% у партнеров, можно вывести на счет или потратить на связь и услуги ЖКХ |

| Дополнительные возможности | бесконтактная оплата |

| Стоимость открытия | бесплатно |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Сроки оформления | моментально |

- Бесплатное обслуживание независимо от условий

- Снятие собственных средств без комиссии

- Быстрое оформление

- Удобные условия бонусной программы

- Высокая процентная ставка

Мили — это внутренняя «валюта» авиакомпании. Они начисляются на бонусный счет в зависимости от суммы покупок. Потратить их можно на сайте авиакомпании или в специальном сервисе. В нашей статье этот механизм расписан более подробно.

Накопление бонусов доступно и кредитным, и дебетовым картам. Обычно один балл равна одному рублю или чуть больше. Можно рассчитаться полностью милями или доплатить средствами с карточки. Обмен валют производится автоматически. Мильные кредитки обычно отличаются от аналогичных дебетовых только наличием кредитного лимита, процентной ставки и льготного периода.

Сотрудничать с банками могут как отдельные авиакомпании, так и крупные международные альянсы. Например, SkyTeam, в который входят Аэрофлот, Air France, Korean Air, China Airlines и другие. Также это могут быть крупные сервисы онлайн-бронирования авиабилетов и отелей, например, iGlobe

Самыми выгодными кредитками для путешествий можно назвать продукты от Альфа-Банка, Тинькофф, Райффайзена и ВТБ. При активном использовании у этих карт быстро копятся бонусы, а потратить их можно на самые разные статьи расходов в вашей поездке. Баллы с карт этих банков принимают во многих крупных авиакомпаниях и сервисах бронирования отелей и транспорта.

Основные условия кредиток с бонусными милями перечислены в таблице:

| Название, банк, платежная система | Условия миль | Размер лимита | Льготный период | Процентная ставка |

|---|---|---|---|---|

| Alfa Travel (Альфа-Банк) — Visa | До 8% в зависимости от покупки, можно тратить на авиа- и ж/д-билеты, отели, трансферы, аренду транспорта | До 500 000 рублей | До 60 дней | От 23,99% годовых |

| All Airlines (Тинькофф) — Visa, MasterCard | До 2% за все покупки, до 10% у партнеров, можно тратить на авиабилеты | До 700 000 рублей | До 55 дней | От 15% годовых |

| Можно все (Росбанк) — Visa | до 3% на выбранную категорию, 1% на все покупки | До 1 000 000 рублей | До 62 дней | От 25,9% годовых |

| Travel Rewards (Райффайзенбанк) — Visa | 1 миля за каждые 30 рублей покупок, можно тратить на авиа- и ж/д-билеты, отели, трансферы, аренду транспорта | До 600 000 рублей | До 52 дней | От 19% годовых |

| Умная карта (Газпромбанк) — MasterCard | 1% за все покупки, до 10% в зависимости от общей суммы покупок | До 600 000 рублей | До 62 дней | От 25,9% годовых |

| OpenCard (Открытие) — MasterCard | до 4 баллов за каждые 100 рублей трат в зависимости от статуса | До 500 000 рублей | До 55 дней | От 13,9% годовых |

| Аэрофлот МИР (СМП Банк) — Мир | до 1,75% милями | До 1 000 000 рублей | До 55 дней | От 22% годовых |

| Airbonus (Авангард) — Visa, MasterCard | 1 балл за каждые 30 рублей покупок, можно тратить на авиа- и ж/д- билеты | До 150 000 рублей | До 50 дней | От 12% годовых |

| Air (ЮниКредит Банк) — MasterCard | До 30% в зависимости от покупки, 7% годовых на остаток в зависимости от баланса, можно тратить на авиабилеты и отели | До 3 000 000 рублей | До 115 дней | От 19,9% годовых |

| Разумная (Ренессанс Кредит) — Visa | 1,5% за все покупки | До 600 000 рублей | До 145 дней | От 34,9% годовых |

Также вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

При выборе кредитной карты с милями обратите внимание на условия начисления и использования миль. Чем больше способов получить и потратить эти бонусы, тем более выгодными они будут для путешественника. Также важны и другие условия — длительность льготного периода, процентная ставка, стоимость обслуживания и другие.

Среди карт с бонусными милями наиболее привлекательные условия предлагает Alfa Travel. Она возвращает милями до 2% со всех покупок и до 8% с покупок на портале Альфа-Банка. Милями можно оплатить авиабилеты, проживание в отеле и аренду транспорта. Кроме того, карта от Альфа-банка предлагает большое количество услуг для путешествий.

Если есть шанс сэкономить или, более того, получить что-то бесплатно, глупо этим не воспользоваться. Эту «слабость» активно используют банковские маркетологи при продвижении кредитных карт в народные массы. Речь не только о льготном периоде, но и о начислении всевозможных бонусов, которыми можно оплатить покупки товаров и услуг, при условии их совершения на банковских платформах. Тревел-мили — один из действенных способов привлечения путешествующих заемщиков.

Механизм прост: вы оформляете кредитную карту с бонусными милями, совершаете повседневные покупки и следите за тем, как набегают виртуальные километры. Однако скорость их накопления разная. В среднем тревел-кэшбэк составляет от 2 до 10% от стоимости покупки, также стоимость мили может быть фиксированной, к примеру, из расчета 30/40/50 потраченных рублей = 1 миля. При этом банки оставляют за собой право вводить лимиты на начисление бонусных миль. Скажем, Росбанк начисляет не более 5000 тревел-бонусов по одной карте в месяц независимо от суммы покупок по кредитной карте.

Тревел-мили — есть тревел мили, и тратить вы их можете только на путешествия. Уточните, что подразумевает под этим банк: где-то возможен заказ только авиабилетов, где-то в перечень трат не входят отели. Словом, если вы рассчитываете потратить мили на покупку ж/д билетов, то, к примеру, Тинькофф вам не подойдет.

У многих банков установлены минимумы, подлежащие списанию при оформлении проездных документов, в среднем — 5000-6500 миль. Это значит, что установленный минимум будет списан в полном объеме, даже если вам приглянулся билет всего за 2 700 рублей.

Следует учесть, банки утверждают строгий перечень сайтов, на которых вы можете приобрести билеты, оформить трансфер или забронировать отель.

Обязательно знать, что купить билеты за мили на третьих лиц вы не сможете. Даже родному ребенку или мужу, если только не сопровождаете их в поездке. Если же они отправятся в путешествие без вас, то потратить мили на оформление проездных билетов и сопутствующих услуг не получится.

И не забывайте два важных правила: лучше избегать снятия наличных с кредитки и стараться всегда погашать долг в беспроцентный период. Иначе высоких комиссий и начисления процентов не миновать.

Источник https://fintolk.pro/a-mne-letat-ohota-top-5-vygodnyh-kart-s-aviamiljami/

Источник https://moneyzz.ru/blog/sravnivaem-bankovskie-karty-s-bonusnoy-programmoy-aeroflota-kakuyu-vybrat

Источник https://vsezaimyonline.ru/ratings/kreditnye-karty-s-miljami.html