Валютная ипотека

Содержание

Валютная ипотека

Рубль в стоимости падает уже несколько лет. Естественно, такое положение дел не могло пройти стороной мимо российских банков. Большинство Российских финансовых организаций предлагают оформить валютную ипотеку. Что это такое и чем она отличается от обычной?

Валютная ипотека – это ипотечное кредитование, выданное не рублях, а в иностранной валюте. В роли иностранной валюты выступают мировые лидеры валютного рынка, а именно доллары и евро. Многие финансисты уверены, что брать ипотеку в долларах намного выгоднее, чем рублях, так как заемщик экономит на переплате процентов.

Например, заемщик берет квартиру в ипотеку. Процентная ставка по долларовой ипотеке будет меньше. Если рубль будет постоянно падать, а доллар расти, то в момент, когда заемщик выплатит все деньги за ипотеку, он может сэкономить огромную сумму денег.

Что нужно для оформления?

Для оформления валютного кредитования необходимы те же документы. Кроме того, по-прежнему нужен поручитель и залоговое имущество. Так как ипотека валютная, то и стоимость будет оцениваться в валюте. Правила те же. Залоговое имущество не должно быть дешевле, чем сумму, которую человек берет в кредит. Все документы, срок и договор оформляются в соответствии с правилами обычной ипотеки.

Единственное, что может измениться – это анкета кредитования. Банк может потребовать написать, в чем причина оформления именно валютной ипотеки. И процесс одобрения заявки так же более суров. В справке о доходах должна быть указана информация в валюте. Если в долларах эта сумма на момент оформления заявки меньше, чем банку хотелось бы, то будет отказ. Хотя при оформлении обычной ипотеки, финансовая организация ободрила бы заявку.

Возвращать долг необходимо тоже в валюте. Но это, как раз, не проблема, так как большинство банков могут разменять рубли на валюту.

Возможные трудности с валютной ипотекой

Проблемы могут возникать, когда заемщику нечем платить за ипотеку. Зарплату он получает в рублях, а доллар в это время может расти. Рост валюты – это одновременно и минус и плюс такой ипотеки. Так как человек получает зарплату в рублях, клиенту может не хватать даже этого дохода для ежемесячного платежа. Из-за этого возникают проблемы с выплатой ипотеки. Это еще полбеды. Полная беда придет, если человека и вовсе уволили с работы.

Что делать в этом случае? То же самое, что и при возникновении такой ситуации с обычной ипотекой. Идти в банки и разговаривать с сотрудниками организации. Необходимо договориться с банком. Возможно, придется продавать залоговое имущество. Но даже в этом случае стоимости залогового имущества может не хватить, и придется с каждой зарплаты отчислять проценты банку.

Можно, конечно, реструктуризировать или рефинансировать ипотеку, но мало банков могут пойти на рефинансирование валютной ипотеки. Придется оформлять слишком много документов. Поэтому стоить взять вторую ипотеку (тоже валютную) для покрытия первой.

Еще один минус валютной ипотеки в том, что ее нельзя рефинансировать в обычную, если только это не прописано в договоре кредитования.

В целом, валютная ипотека – это обычное ипотечное кредитование с использованием валюты. Но если человек не уверен в том, что его доход позволяет возвращать кредит в долларах или евро, то лучше не оформлять валютную ипотеку.

Валютная ипотека в России

Сложности с существующими валютными кредитными продуктами оказались для многих россиян, взявших ипотеку в евро или долларах, очень значительными.

Самостоятельно решить их оказалось невозможно.

В 2010 году лиц, оформивших валютные ипотечные кредиты, по статистическим данным, было примерно 80 тыс. человек.

На основании данных агентства по ипотечно-жилищному кредитованию примерно у 5 тысяч из которых к данному момент уже имелась крупная просрочка по задолженности.

Большинство таких заемщиком, разумеется, оказались жителями федеральных городов РФ: Москвы и Санкт-Петербурга.

По сравнению с ипотекой в рублях такие кредиты обошлись должникам в 5 раз дороже, а средняя величина займа в Москве находилась на отметке 15 млн. руб.

Со временем количество недовольных должников стало меньше, но ситуация все равно остается сложной.

Экономический кризис сильно ударил «по карманам» многих наших соотечественников, многие лишились своих доходов, потеряли бизнес и т.д. Поэтому они не смогли оплачивать кредит на старых условиях, тем более в условиях существенно подорожавшей валюты.

Граждане, взявшие валютную ипотеку, попали действительно в кабальные условия.

Однако такое явление как валютная ипотека все-таки существует в России и по настоящее время.

Банки, использующие ее, сделали правила ее выдачи более строгими. Повысилась процентная ставка, а также нужна более высокая сумма первоначального взноса.

Ужесточились требования по отношению к клиентам и приобретаемым в ипотеку объектам – сейчас можно претендовать на ипотечный займ только на рынке вторичного жилья.

Поэтому оформить такой банковский продукт в условиях экономического кризиса большинству крайне сложно.

Преимущества и недостатки валютной ипотеки

Почему же клиенты банков так охотно шли на выбор иностранной валюты в качестве средства платежа по кредиту?

В ситуации до того, как произошел резкий скачок стоимости иностранной валюты, имелся спрос на предоставление валютных кредитов.

На это граждан мотивировали следующие факторы:

| Получение дохода в иностранной валюте | или доход привязанный к курсу валюты |

| Неограниченный оборот иностранной валюты (доллара) в РФ | оборот и хранение не требует разрешения органов власти |

| Пониженный начальный взнос | отдельных банках ниже рублевых кредитов на 4-5% |

| Выставление цен в валюте самими застройщиками | агентствами недвижимости и продавцами в денежных единицах иных государств |

| Предоставление кредита | размером 100% от стоимости недвижимости |

| Продолжительные сроки | действия кредитных договоров |

| Поддержка государственных органов | и низкий курс валют |

В результате повышенного спроса банки активно использовали недорогие кредитные продукты западных банков.

Напротив, Центральный Банк РФ не мог предложить таких выгодных условий, поэтому коммерческие банки, действующие на территории нашей страны не предоставляли низкие ставки в рублях.

Кроме того, сотрудники банков часто говорили своим клиентам, что валютная ипотека по всем условиям более выгодна.

Некоторые банки намекали будущим клиентам, что заявка на выдачу рублевой ипотеки не будет одобрена.

Однако когда потом должники стали обращаться за реструктуризацией займа в рубли, они получали отказ по различным причинам.

В одних банках сообщали о том, что подходящие программы отсутствуют, в других обращали внимание на неплатежеспособность должника или просто без объяснения причин затягивали время.

В итоге сложилась ситуация, что задолженность валютных должников увеличилась в 2 раза больше при пересчете на рублевый эквивалент.

Риски заемщиков

От внезапно изменившихся обстоятельств при кредитовании никто не застрахован. Если человек лишился работы, утратить здоровье или бизнес, то с выплатой ипотеки возникнут серьезные проблемы.

При росте задолженности на нее начисляются пени и штрафы. Реструктуризация не меняет положения в положительную сторону.

В результате может сложиться ситуация, что семья лишается жилья, причиной этому является валютная ипотека. Суды не могут решить вопрос в пользу должников.

При аннуитетном типе платежей первоначально банком удерживаются проценты по кредиту, но вот основной долг практически не уменьшается.

При такой ситуации для клиентов банка единственным разумным способом не влезать в еще большие долги является продажа заложенного жилья.

Однако рынок жилья практически не меняется, а приобрести заложенную квартиру желающих немного.

Чересчур сложной будет эта процедура, плюс вероятность лишиться денежных средств крайне высока.

Решения правительства по валютной ипотеке

Отдельные экономисты считают, что резкое понижение рубля и прочие финансовые сложности в России могут привести к очередному кризису. При этом должники могут лишиться приобретенного в кредит жилья, в случае отсутствия мер государственной поддержки. Банками было принято решение в 2019 г. закрепить курс доллара на уровне 40 руб. Данное решение может вызвать существенные финансовые убытки кредитных учреждений, а в итоге могут страдать клиенты банков.

Банки не могут выплачивать неустойки по имеющимся депозитам.

Итоговым вариантом государственных мер является предоставление финансирования из бюджета. Указанные средства направляются на компенсации заемщикам, получившим ипотечный кредит в иностранной валюте.

В 2020 году правительство РФ имеет намерение пойти на следующие меры:

- Расчет совокупного размера задолженности по ипотеке может осуществляться исходя из стоимости доллара США, существовавшей до кризиса.

- В отношении заемщиков могут приниматься меры социальной помощи от государства. Но такая программа не применяется к гражданам, приобретшим недвижимость в рамках коммерческой деятельности.

- Процентная ставка по ипотечным займам будет значительно понижена.

В 2018 году начала действовать государственная программа поддержки пострадавшим валютным должникам. Им будут возвращены частично денежные средства из федерального бюджета РФ.

Реструктуризация

Еще в 2015 году Центральный Банк РФ рекомендовал банкам рассмотреть вопрос о реструктуризации.

Эта рекомендация не носит для банков обязательный характер, они по своему усмотрению могут применять его.

Перевод задолженности из валюты в рубли по стоимости 40 рублей за 1 доллар и 50 рублей за 1 евро, мог привести существенным убыткам банков.

В частности, Банк ДельтаКредит во исполнение этого Постановления правительства под номером №373 ввел несколько кредитных программ для содействия валютным должникам.

Заемщики могут так уменьшить размер задолженности на 10 процентов, однако не больше чем 600 тыс. руб., со снижением процентов до 10% на оставшийся срок.

При реструктуризации валютной ипотеки размер ежемесячных платежей может быть снижен на 1 год либо до завершения действия договора при повышении его срока.

ВТБ также с помощью реструктуризации унизило число должников, к началу 2019 г. которых стало на 30% меньше.

Рефинансирование задолженности

Отдельные банки ввели свои программы рефинансирования задолженности в рубли, чем воспользовались многие их клиенты.

По каким причинам могут отказать в ипотеке смотрите статью: почему отказали в ипотеке.

ВТБ установил в качестве базового стандартный курс, однако ввел пониженные ставки.

Валютные заемщики этих банком смогут воспользоваться указанными акциями до 2019 года.

«Газпромбанк», Банк «Хоумкредит», «Совкомбанк» и «Абсолют банк» по валютным ипотечным кредитам установили пониженный курс, который составляет от 45 до 60 руб. за один доллар.

Сбербанк РФ предложил следующие условия:

| Перевод иностранной валюты в рубли | на момент оформления договора ипотеки |

| Компенсация расходов банка | до 30% от размера задолженности |

Однако рефинансирование допускается не только там, где была выдана ипотека, но и в другом банке.

Во время кризиса, безусловно, таких банковских предложений мало, но кому-то это может оказаться очень полезным.

Пересмотр долга

Без мер дополнительной поддержки заемщикам не решить сложную ситуацию.

При этом банки-кредиторы также заинтересованы в том, чтобы восстановить поступление регулярных платежей от должников.

Поэтому банки вводят разные программы.

Кроме прочего, в отношении клиентов банка могут применяться кредитные каникулы, т.е. они могут быть освобождены на срок от 6 месяцев до 1 года от оплаты основной задолженности, в этот срок оплачиваются только проценты.

Пересмотр задолженности по кредитам, как правило, не приводит к выгоде банков.

Отдельные банки могут продлевать срок ипотеки за счет снижения платежей, а другие за счет изменения графика платежей, например, вводя новые схемы оплаты.

Изменение договора

Все изменения в договоре ипотечного кредитования должны быть зафиксированы в договоре. При внесении каких-либо изменений, должно быть составлено дополнительное соглашение, которое подписывается сторонами и является неотъемлемой частью договора.

Для изменения условий договора, необходимо следующие условия:

| Обращение в отделение банка | узнать у сотрудника банка о том, имеется ли подходящая программа |

| Реструктуризация, отсрочка | или рефинансирование платежей |

| Нельзя допускать образование просрочек | по займу |

Если должник несколько раз допускает неуплату ежемесячных платежей, то банк имеет право через суд затребовать досрочное погашение задолженности.

Такое право на расторжение ипотечного договора в одностороннем порядке закреплено в гражданском законодательстве.

Банкротство заемщика

Законодательство о банкротстве устанавливает запрет на изъятие единственного жилья либо его реализацию с торгов.

Однако в отношении заложенного жилья по ипотеке данное правило не распространяется.

Поэтому при объявлении гражданина банкротом, недвижимость под обременением в виде залога в пользу банка, может быть продана банком-залогодержателем.

На практике, большинство граждан боятся процедуры реструктуризации и объявления банкротом через суд.

И с гражданина, который был объявлен банкротом, спишется задолженность, не покрытая за счет реструктуризации или реализации недвижимого имущества.

Другие способы

В каждом конкретном случае валютного кредитования необходимо индивидуально искать способы решения сложившейся ситуации.

Для должника, находящегося в тяжелом экономическом положении, имеются меры правовой поддержки.

Обычные граждане, которые рискнули оформить кредит в валюте, зачастую не знают о своих правах и не могут уладить вопрос с ипотекой.

Весной 2017 г. было принято постановление правительства РФ, дающее право на получение необходимой поддержки отдельным группам населения.

Постановление Правительства направлено на содействие около 22 тыс. заемщиков, получивших валютную ипотеку.

В рамках реализации программы на 4 млрд. руб. повышен уставной капитал АО «Дом.рф» (бывшее АИЖК).

Многие принятые программы поддержки, действующие в различных кредитных учреждениях, не приносят на деле банкам какой-либо выгоды.

АРИЖК — дочерняя компания АО «Дом.рф», занимается реструктуризацией ипотечных жилищных кредитов, граждан для предоставления последним времени для восстановления их финансового положения и возобновления самостоятельной оплаты своих ипотечных займов в будущем. С 2011 года агентство стало выполнять еще и функции коллекторского агентства. Заемщику менялся график оплаты с учетом его платежеспособности на срок до 1 года.

Заемщик платит в данное время столько денежных средств, сколько может себе позволить.

По истечению 12 месяцев применялся один из 2-ух вариантов:

- Увеличение срока ипотеки.

- Повышение величины ежемесячных платежей до 10%.

Даже учитывая не самые выгодные условия, в программе участвовало множество соотечественников.

При помощи мер государственной помощи граждане смогли сохранить недвижимость.

Кто может рассчитывать

Поддержка государства и некоторых банков направлена на отдельных лиц, на нижеуказанных условиях:

| Заемщикам по валютной ипотеке | которые попали в тяжелую финансовую ситуацию |

| Если залоговое жилье | является у семьи единственным местом проживания |

| Заемщик не допускал просрочек | до момента уменьшения его дохода |

| Понижение доходов | и увеличение размера платежей на 1/3 |

| При наличии детей у заемщика | Многодетные семьи, дети-инвалидами и другие важные социальные факторы |

Особенности

Для того, чтобы не попасть в сложное положение, рекомендуется при подписании ипотечного договора внимательно знакомиться со всеми его пунктами.

Имеют значение следующее:

| Тщательно читать условия договора, возможно привлечение юриста | любой пункт сделки может привести к непредвиденным для заемщика обстоятельствам |

| Ипотеку следует брать только в валюте | в которой заемщик получает свой доход, в этом случае в кризисной ситуации это не так сильно скажется на его платежеспособности |

| Возможности | связанные с реструктуризацией и т.д. |

| Наличие комиссий | включая скрытые |

Ипотека для молодой семьи смотрите статью: ипотека для молодой семьи.

Видео: Валютная ипотека в России:

Валютная ипотека

Некоторые банки предлагают оформить ипотеку не только в рублях, но и иностранной валюте. Какие риски несет валютная ипотека и выгодно ли это – отвечаем в нашей статье.

Что такое валютная ипотека?

Принципиально валютная ипотека не отличается от обычного рублевого ипотечного кредита. Разница между этими форматами кредитования состоит в том, что по обычному ипотечному кредиту банк выдает деньги на покупку недвижимости в рублях, а в случае валютной ипотеки – в иностранной валюте, например, долларах или евро.

Ключевой особенностью такого кредита является то, что регулярные ипотечные платежи напрямую зависят от курса валют. Заемщик обязан закрывать обязательства перед банком в той валюте, в которой оформил кредит, поэтому при уменьшении курса иностранной валюты выплаты становятся меньше, а при увеличении – больше.

Валютная ипотека была популярна в 2000-х годах. В этот период многие банки предлагали своим клиентам привлекательные условия валютной ипотеки, процентные ставки по которой зачастую были меньше, чем по рублевым ипотечным продуктам. Однако в дальнейшем заемщики столкнулись с обесцениванием рубля и увеличением своих долгов.

Плюсы и минусы ипотеки в валюте

Чаще всего ипотечный кредит рассчитан на долгий срок. Поэтому заемщику, планирующему оформление валютной ипотеки, всегда стоит учитывать возможные риски, связанные с колебанием курсов, которые вполне вероятны на горизонте 10-15 лет, пока выплачивается кредит.

Во время кризиса 2014-2016 годов курс доллара и евро вырос в два раза. Наименьшие потери понесли заемщики, получавшие зарплату в валюте, или те, кто при оформлении кредита использовали дифференцированный график платежей, который снижался с каждым платежом. Долги остальных граждан выросли в разы.

Граждане брали валютную ипотеку из-за более выгодных условий банков. Как правило, ставка по валютной ипотеке была на порядок ниже, а иностранная валюта – стабильнее.

Насколько распространена валютная ипотека?

Сейчас из-за валютных рисков банки выдают валютную ипотеку крайне редко. По оценке Банка России, на начало 2022 года непогашенными оставались около 2 тыс. ипотечных кредитов в иностранной валюте. Задолженность по ним составляла 16,64 млрд рублей (0,14% портфеля жилищных кредитов). В основном это кредиты, выданные до 2014 года.

Могут ли валютные заемщики воспользоваться кредитные и ипотечные каникулами?

С марта 2022 года все заемщики (в том числе валютные), оказавшиеся в сложной жизненной ситуации, могут оформить кредитные каникулы на 6 месяцев, в течении которых можно приостановить ежемесячные выплаты.

При этом размер ипотечного кредита (на дату выдачи) не должен превышать 3 млн рублей (4 млн рублей – для Московской области, Санкт-Петербурга и регионов, входящих в Дальневосточный федеральный округ, 6 млн рублей – для Москвы), а доход заемщика за месяц до даты обращения в банк должен снизиться более чем на 30% по сравнению со средним доходом за предыдущий год. Обратиться в банк можно до 30 сентября 2022 года.

Условия ипотечных каникул отличаются от кредитных. Помимо заемщиков, у которых на 30% снизился доход, поддержку могут получить потерявшие работу, содержащие иждивенцев, временно нетрудоспособные, получившие инвалидность граждане. Отсрочить платежи можно на 6 месяцев при условии, что сумма кредита не должна превышать 15 млн рублей.

Возможна ли конвертация валютной ипотеки?

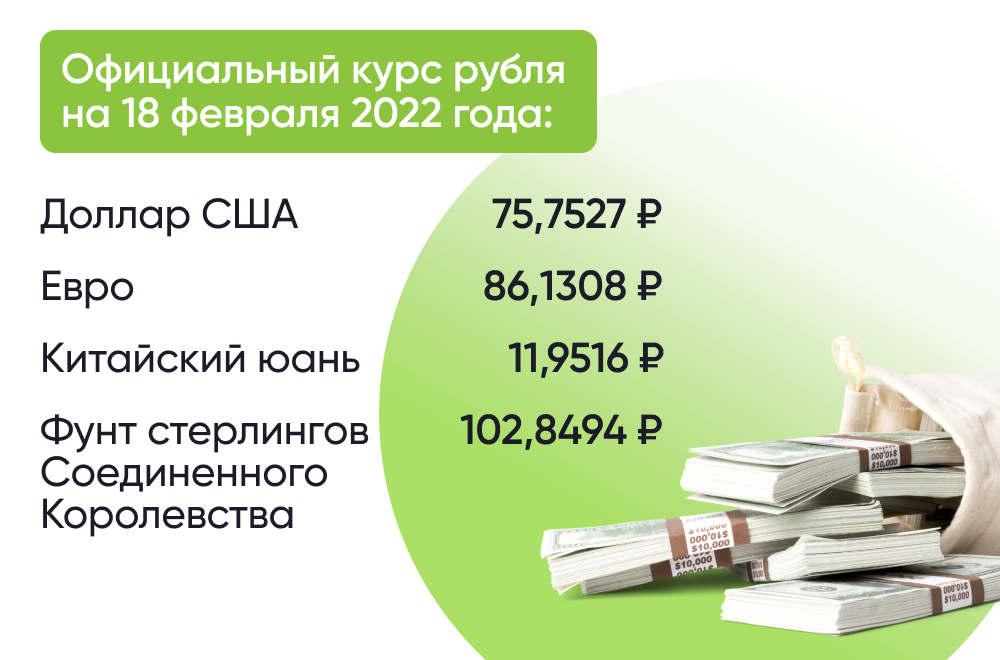

В марте 2022 года Центральный банк дал рекомендации банкам проводить конвертацию валютной ипотеки, заключенной до 22 февраля 2022 года, в рубли по официальному курсу на 18 февраля 2022 года.

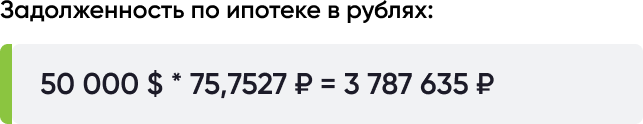

Например, если вы выплачиваете валютную ипотеку и ваша задолженность составляет 50 тыс. долларов, то банк пересчитает ипотеку в рубли. Задолженность будет равна 3 787 635 рублей.

В первую очередь обратиться в банки-кредиторы могут заемщики, по кредитам которых соблюдаются следующие условия:

- Остаток задолженности по договору на 1 февраля 2022 года не превышал 150 тысяч долларов США или эквивалентную сумму в иной валюте;

- Кредит был выдан до 22 февраля 2022 года для покупки жилого помещения, это жилье — единственное в собственности заемщика в России;

- Просроченная задолженность на момент обращения заемщика не превышает 120 дней.

Можно ли рефинансировать валютную ипотеку?

Для выплаты валютной ипотеки можно воспользоваться рефинансированием. Для этого в другом банке привлекается кредит на сумму погашения долга, но с более выгодными условиями. За его счет погашается старая ипотека, а затем заемщик уже начинает покрывать новый долг с более лояльными условиями.

Как работает реструктуризация валютной ипотеки?

Банки не заинтересованы в банкротстве клиента. Как правило, кредитные организации предоставляют возможность заемщикам реструктуризировать долг. Реструктуризация означает изменение условий погашения кредита. По договоренности с банком можно:

- Увеличить срок кредита и снизить ежемесячный платеж;

- Отсрочить выплаты по основному долгу и платить только проценты;

- Изменить график погашения займа.

Для того, чтобы реструктуризировать заем, необходимо обратиться напрямую в банк, в котором оформлена ипотека, и предоставить документы, которые подтверждают ухудшение материального положения. При этом стоит помнить, что реструктуризация крайне негативно сказывается на кредитной истории. Использование данного метода имеет смысл, если исчерпаны все другие возможности для урегулирования задолженности.

Источник https://www.vbr.ru/banki/help/mortgage/valyutnaya-ipoteka/

Источник https://ipoteka-nedvizhimost.ru/valyutnaya-ipoteka-v-rossii/

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/valyutnaya-ipoteka/