Какую страховку оформить в путешествие

Страховка — это не только обязательный документ для оформления визы, но и залог хорошего отдыха. Гораздо спокойнее, когда знаешь, что можешь обратиться к специалисту и получить квалифицированную помощь, а не звонить домой за советом диванных экспертов, угадывать диагноз по статьям в интернете или объяснять в местной аптеке, где у тебя бобо и как сильно. И конечно, обидно платить тысячи евро, когда можно было этого избежать и заказать полис со всеми необходимыми опциями. Мы изучили вопрос и составили для тебя инструкцию по оформлению страховки в путешествие.

17,0 тыс.

2

7 минут чтения

Зачем нужна страховка

При выезде в визовые страны страховка нужна для получения визы. Если виза не требуется или уже оформлена, возникает соблазн сэкономить и не оформлять полис, но лучше так не делать. Помни, что скупой платит дважды. Медицинские услуги оплачиваются нерезидентами страны пребывания по прейскуранту, и счета за лечение могут исчисляться астрономическими суммами, превышающими стоимость неоформленной страховки в десятки, а то и в сотни раз.

Для сравнения: базовая страховка на двоих для двухнедельного отдыха в Греции стоит в среднем 20 € (≈ 1500 руб.) , однодневное лечение в стационаре — в среднем 500 € (≈ 38 000 руб.).

Разбираемся в терминологии

Страхователь — лицо, приобретающее страховку. Страхователь может купить страховку для себя и/или других людей.

Застрахованные лица — люди, на которых распространяется действие полиса.

Страховщик (страховая компания) — организация, с которой заключается договор. Страховая компания оплачивает лечение и другие расходы по страховому случаю.

Страховой случай — события и ситуации, предусмотренные договором, в случае которых страховщик выплатит страхователю возмещение. Всё, что не входит в страховку, не считается страховым случаем и возмещению не подлежит.

Страховая сумма (сумма покрытия, лимит ответственности) — максимальная сумма, которую заплатит страховщик за застрахованного. В эту сумму входят расходы на лечение, транспортировку и прочие услуги.

Если покрытие составляет 35 000 €, а транспортировка травмированного пациента с горнолыжной трассы стоит 10 000 €, на лечение и прочие услуги остаётся 25 000 €.

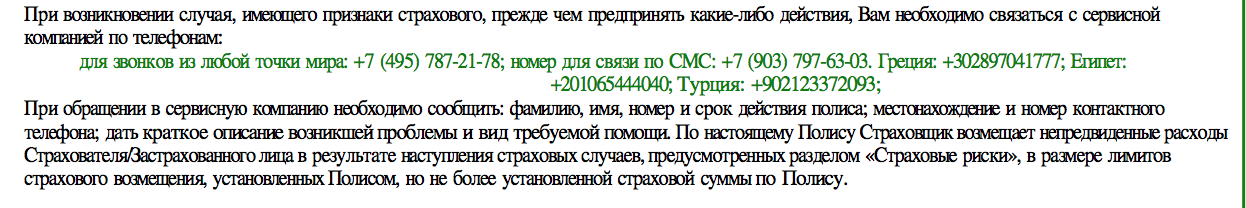

Ассистанс (сервисная компания) — компания-ассистент. При наступлении страхового случая нужно связаться с ней (контакты всегда указаны в полисе). Сервисная компания найдёт врача, договорится о лечении и решит проблему.

Контакты для связи со страховой лучше записать в телефон или сфотографировать, чтобы в панике не искать, как бы вытащить заветное письмо из почты, когда нет интернета.

Франшиза — обозначенная в договоре сумма, которую страховая может не платить при наступлении страхового случая. Как правило, полисы с франшизой стоят немного дешевле, но на деле такая экономия не приносит ощутимой выгоды, и лучше искать полис, по которому франшиза не предусмотрена. Оформляя страховку, внимательно читай условия предоставления услуг и договор.

Если франшиза составляет 50 €, а обращение к врачу оценивается в 80 €, то 50 из них платит сам страхователь и только 30 — страховая компания.

В этом полисе франшиза не предусмотрена.

Базовый пакет

Базовый пакет — это страховка, включающая лишь обязательные опции для получения визы и безопасного пребывания в стране. Особые случаи в базовый пакет не входят, они являются дополнительными опциями, которые оплачиваются отдельно.

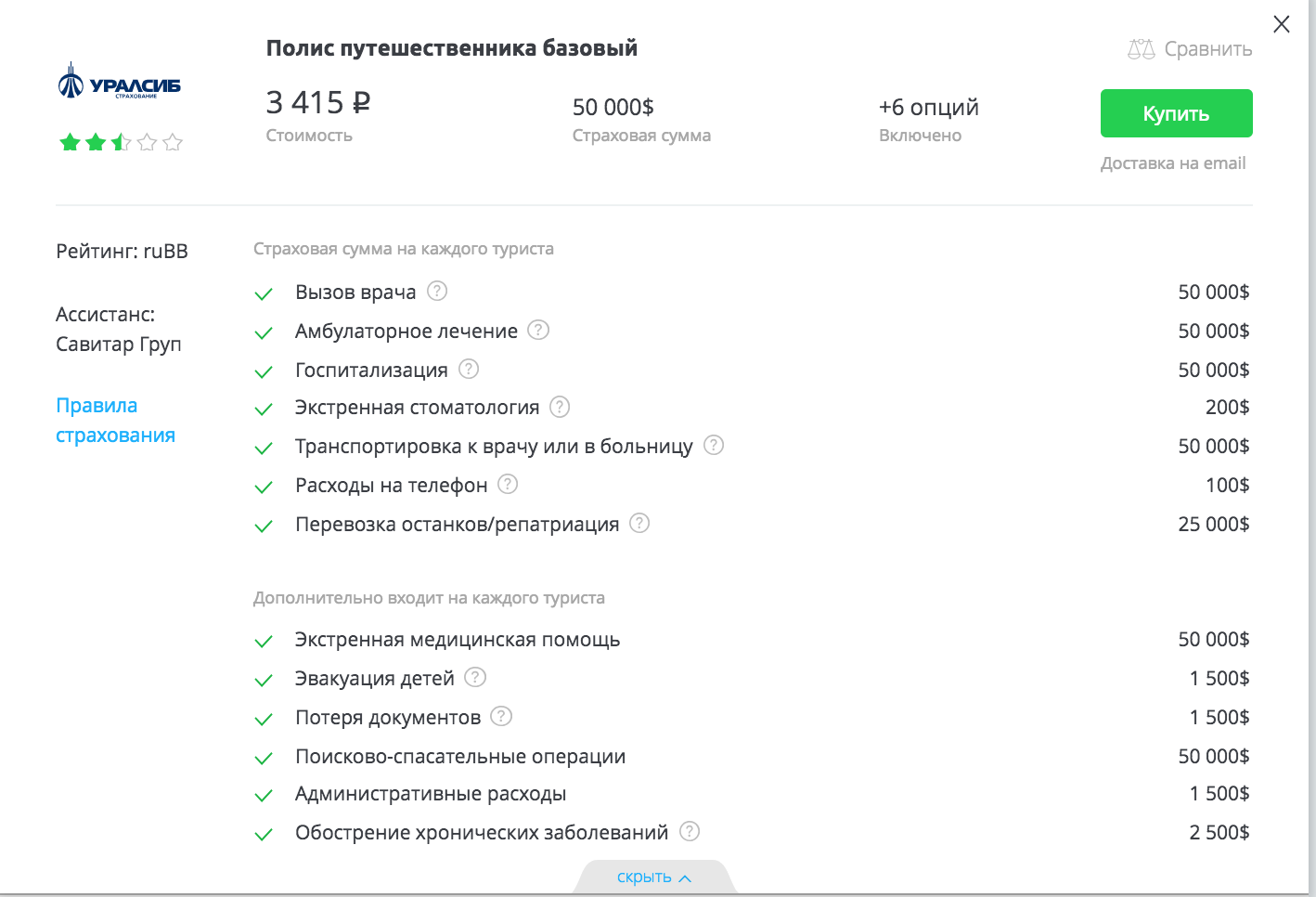

В базовый пакет входят:

- услуги скорой помощи;

- вызов врача;

- лечение в амбулатории и стационаре;

- экстренная стоматология, транспортировка до больницы (спецмашина или такси), расходы на телефонные переговоры с ассистансом;

- эвакуация;

- посмертная репатриация.

Пример базовых услуг в полисе.

Страховка для шенгена

Для оформления шенгенской визы требуется полис с минимальным покрытием 30 000 €, действующий во всех странах соглашения. Базовые опции: болезнь, экстренная медицинская помощь, госпитализация. Несмотря на сходства, перед подачей документов стоит проверить требования конкретного государства. Например, консульство Финляндии принимает только полисы без франшизы.

Дополнительные опции

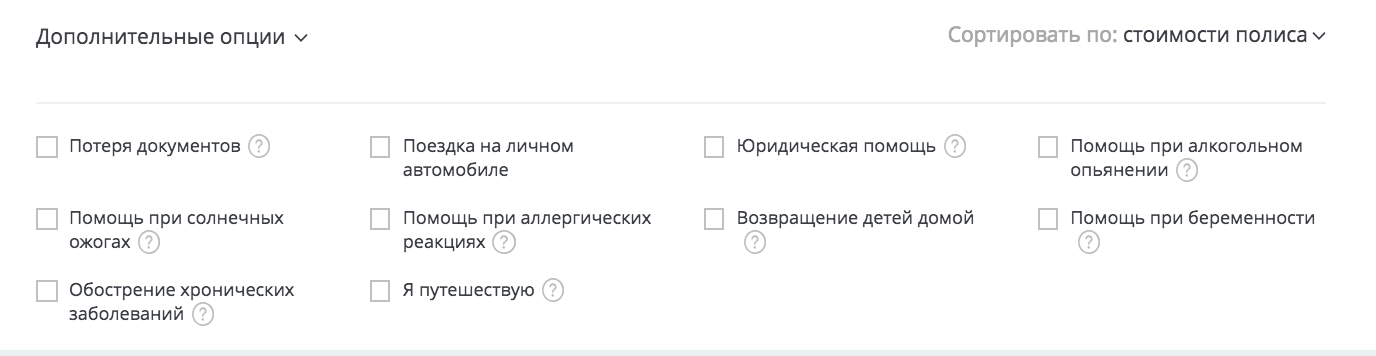

Страховка — своеобразный конструктор. В зависимости от особенностей здоровья путешественника и специфики поездки базу можно дополнить другими элементами, то есть включить дополнительные опции.

Дополнительные опции факультативны, их можно выбрать исходя из особенностей поездки и здоровья путешественников.

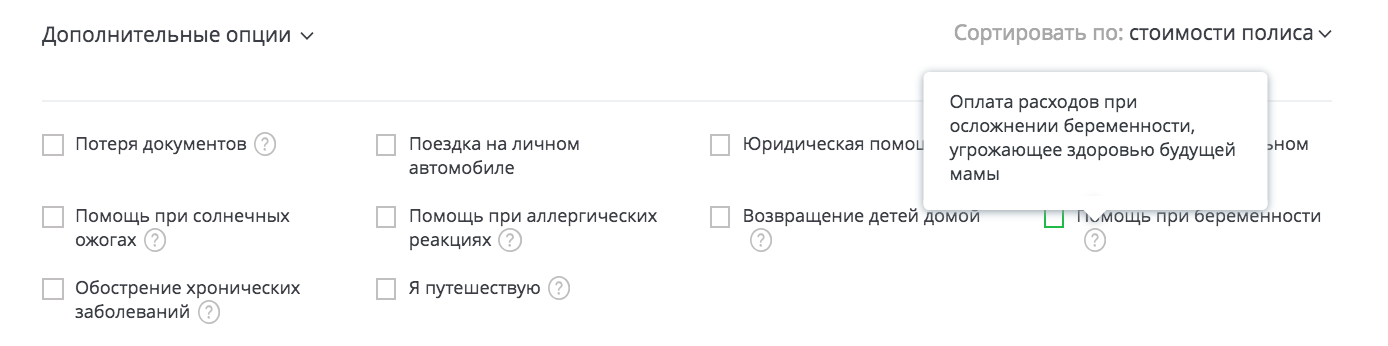

Пример дополнительных опций с пояснениями (не забывай их читать!).

Типы отдыха

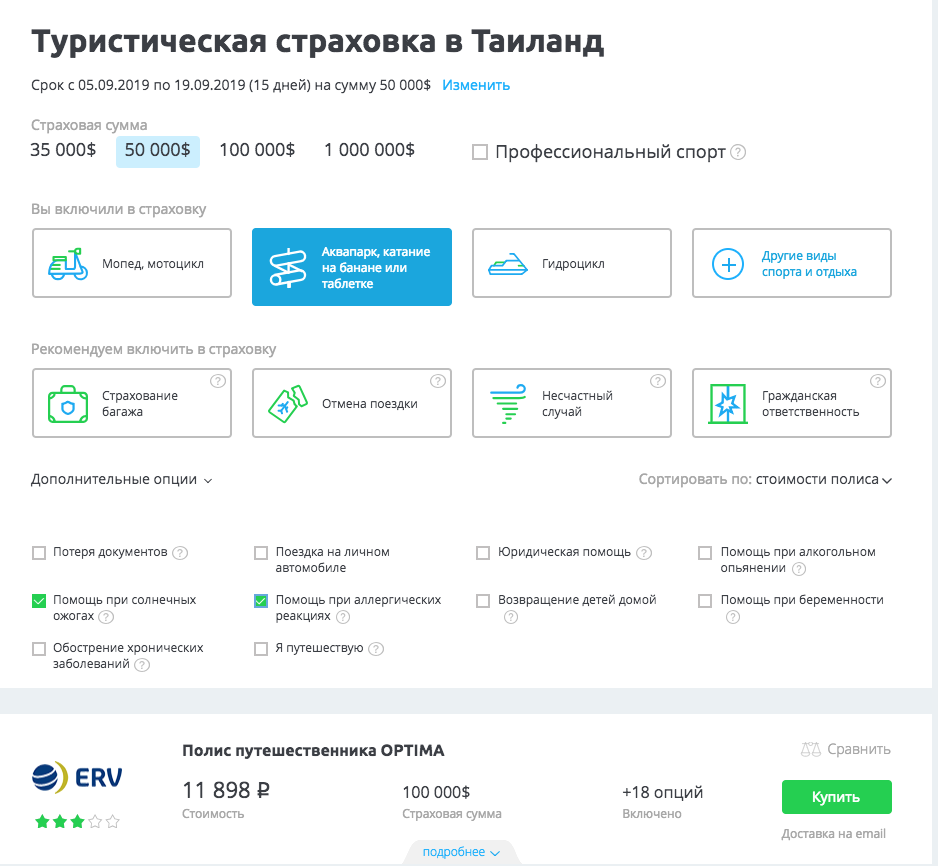

- Если едешь на море — добавь помощь при солнечных ожогах.

- Если собираешься кататься на лыжах, взбираться в горы или сплавляться по рекам — добавь в полис пункт «занятие спортом и активный отдых».

Учти, что для любителей и профессионалов страховки различаются, поэтому потребуется указать свой уровень квалификации, а также перечислить все виды активностей, которыми собираешься заняться. Помни, к активному отдыху также относится снорклинг, катание на лошадях, слонах и других животных, сёрфинг, парасейлинг и даже катание на банане.

Пример страховки для путешествия в Таиланд с включением помощи при получении травмы на водных аттракционах, солнечных ожогах, аллергических реакциях.

- Если собираешься в экспедицию, советуем, помимо спортивной страховки, добавить в полис воздушную эвакуацию и поисково-спасательные работы.

- Если едешь в Азию и собираешься брать напрокат мопед или мотоцикл — включи это в страховку, но учти, что случай будет страховым только если у тебя есть соответствующие водительские права.

- Если летишь в тропические страны — отметь в полисе лихорадку деньге и помощь при наводнениях, ураганах или цунами.

- Если ты немного неуклюжий, но очень активный — застрахуй гражданскую ответственность. Задел другого человека на батуте — страховая возместит ему лечение ушиба и даже порванную тобой ненароком футболку. Главное условие для этой опции — абсолютная трезвость, за происшествия в результате хмельного кутежа будешь отвечать сам. Обязательно добавь эту опцию, если собираешься заниматься спортом и уже включил в полис активный отдых.

Особенности здоровья

- Если страдаешь хроническими заболеваниями — добавь помощь при обострениях.

- Беременным стоит дополнить страховку специальной опцией — тогда в случае осложнений или преждевременных родов матери и ребёнку будет оказана всесторонняя помощь в перинатальных центрах.

Возле каждой дополнительной услуги есть пояснения, которые помогут понять, какую помощь и компенсацию ты получишь при наступлении указанного страхового случая.

Проблемы с документами, багажом, вылетом

- Если путешествуешь с багажом и переживаешь за его сохранность — застрахуй и его. Если чемодан потеряется по вине авиакомпании, страховая заплатит тебе от 500 до 2000 €. Сумму покрытия ты выбираешь сам в процессе оформления полиса.

- Если боишься потерять документы — ставь галочку напротив соответствующего пункта. В случае утери паспорта страховая возместит затраты на штрафы и пошлины. Если всё-таки потеряешь паспорт, написали инструкцию , куда бежать и что делать.

- Если боишься задержки рейса — добавь в полис и эту опцию. Первые четыре часа не оплачиваются, а начиная с пятого — страховая выплата капает за каждый последующий час ожидания. Потратился на питание, отель и такси до него — не забудь собрать чеки, чтобы получить возмещение.

- Боишься отказа в визе — застрахуйся от невыезда. Тогда ты сможешь вернуть деньги за билеты, отели и прочие предоплаченные услуги.

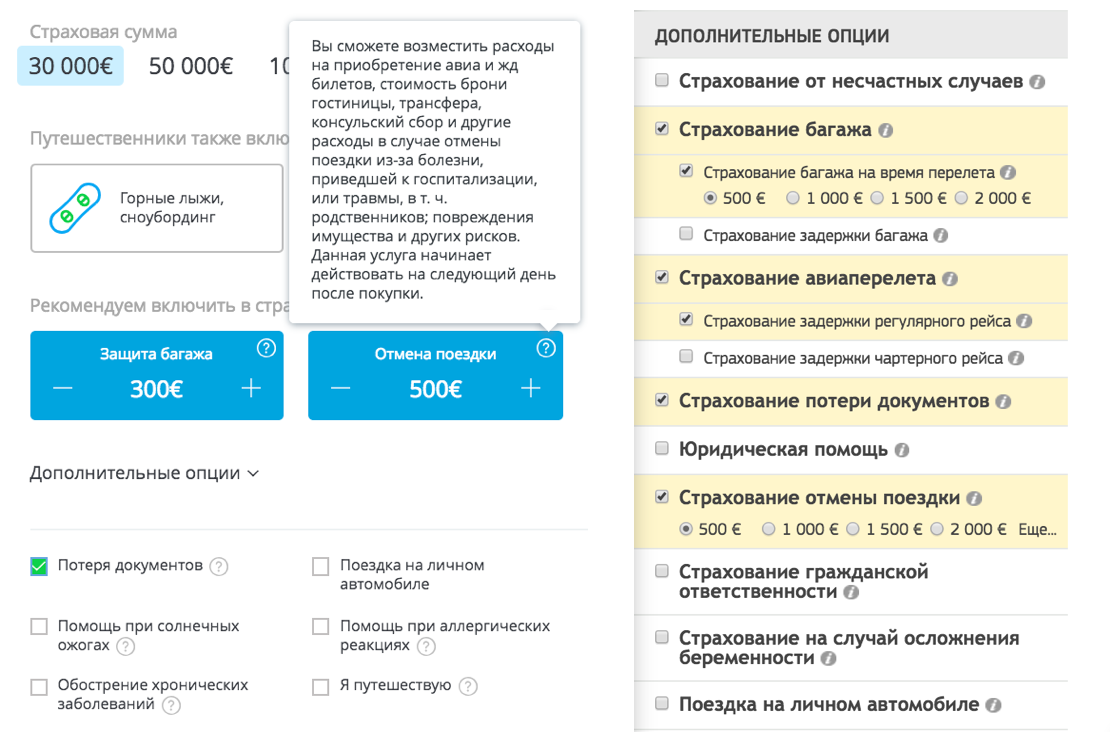

Примеры полисов, где в страховку включены потеря документов, отмена поездки, защита багажа.

Дополнительные опции отражаются на итоговой стоимости полиса. Большая часть опций повышает стоимость страховки незначительно — в среднем на 3-10% за опцию. Исключение — занятия спортом и активный отдых, так как это намеренные риски. Увлечение экстримом повышает стоимость полиса в несколько раз.

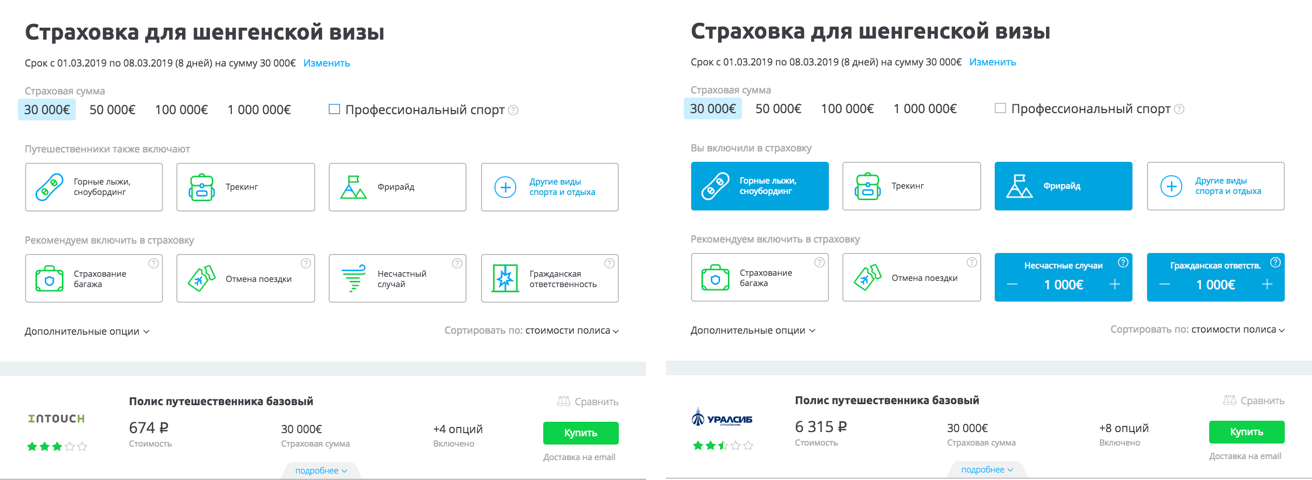

Слева страховка для обычной поездки, справа — для поездки на горнолыжный курорт с дополнениями в виде фрирайда, несчастного случая и гражданской отвественности. Как видишь, второй вариант дороже более чем в девять раз, но всё равно это дешевле, чем оплата лечения в случае травмы на склоне.

Страхование детей

Если собираешься взять в поездку детей, обязательно включи их в полис. Страховые компании неохотно берутся за малышей от 0 до 3 лет, поскольку они часто болеют. Выбирая компанию, сразу узнай о таких тонкостях. Имей в виду, что детская страховка значительно увеличивает стоимость полиса, но отказываться от неё и надеяться на авось ни в коем случае нельзя. Вспомни, какой стресс ты испытываешь, когда ребёнок заболевает дома, и умножь его на 100. Другая страна, чужой язык, страдающий ребёнок — брр, уж лучше собираться в путь во всеоружии.

Детский базовый пакет практически не отличается от взрослого, а вот в дополнительные опции советуем включить выезд доктора на дом (практикуется в популярных странах — Черногории, Болгарии, Кипре, Таиланде), помощь при укусах животных (вдруг малыш не поладит с кем-то в контактном зоопарке) и активный отдых, если собираетесь пойти в аквапарк или на аттракционы.

Как и где оформить страховку

Страховые агенты часто поджидают тебя прямо у дверей визового центра, однако их услугами лучше не пользоваться. Страховка — важный документ, оформление которого не терпит спешки. Личный доход страхового агента напрямую зависит от стоимости каждого проданного полиса. Оформляя страховку на бегу, ты рискуешь получить документ с лишними дополнительными опциями, увеличивающими его стоимость, и не вспомнить про нужные.

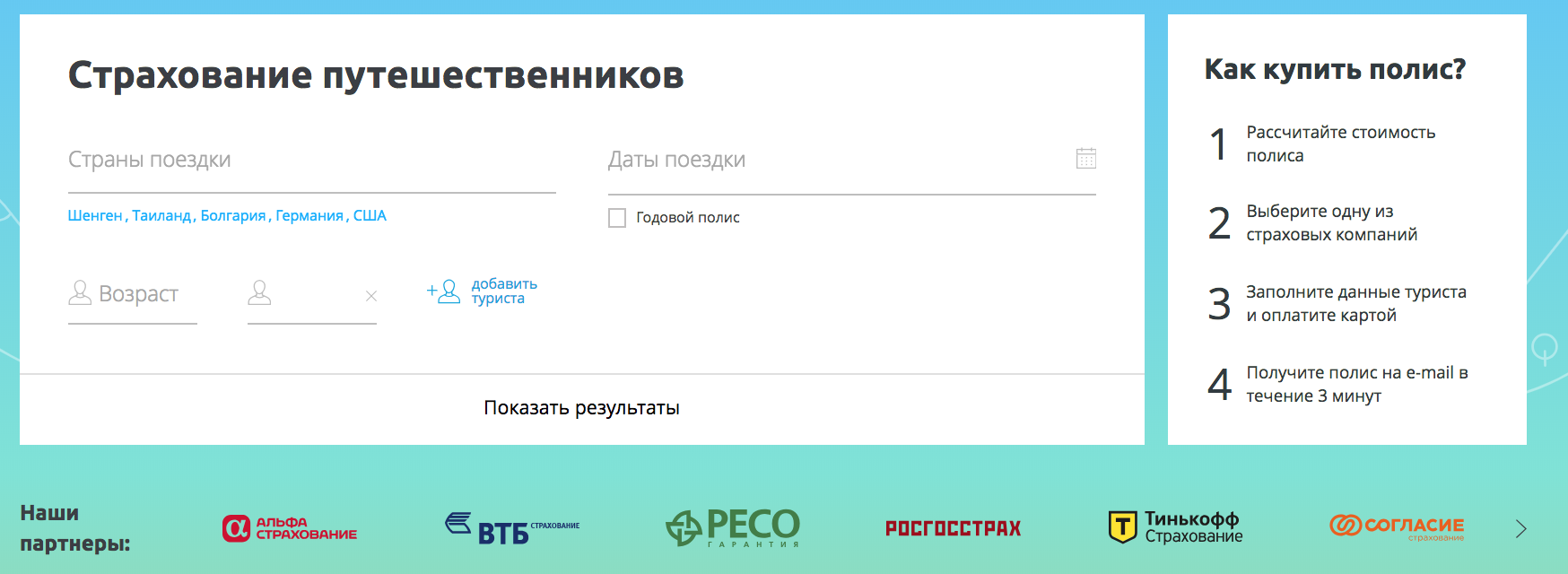

Лучше воспользуйся сайтами-агрегаторами ( Cherehapa , Sravni.ru , «Полис» и др.). С их помощью ты сможешь найти нужный полис по выгодной цене. Оформить страховку также можно через службу поддержки банка, услугами которого ты пользуешься. Многие российские банки имеют в своей структуре страховые компании или сотрудничают с ними. Узнай об этом в чат-поддержке или в отделении своего банка.

Пример формы, которую нужно заполнить, чтобы получить варианты страхового полиса. Указываешь страну, даты поездки и возраст путешественников. Всё просто.

Оформление через банк

Ты можешь совместить поход за финансовой справкой на визу с оформлением страховки в «Сбербанке» . В «Рокетбанке» полис компании «Ренессанс Страхование» можно оформить через чат-поддержку, а при обращении в саппорт «Тинькофф» — тебе перезвонят для уточнения деталей.

Оформляя страховку онлайн, потребуется указать паспортные данные страхователя и всех застрахованных лиц, выбрать страну, срок пребывания и дополнительные опции. После заполнения всех полей, тебя переведут на страницу оплаты, а сгенерированный полис в течение нескольких минут пришлют на указанный адрес электронной почты. Электронный полис ты сможешь сохранить на телефоне и распечатать.

Страховка обходится в приемлемую сумму и в случае чего оправдывает себя по полной программе. Всё, что от тебя требуется, — потратить немного времени, собрать необходимые опции страхования и выкинуть из головы назойливые «а вдруг…», «а что если…». Надеемся, что полис пригодится тебе только для успокоения души. Будь здоров и не кашляй!

Подпишись на обновления блога, и мы откроем для тебя целый мир вдохновляющих путешествий, тревел-лайфхаков и небанальных направлений на все случаи и для любых компаний.

Нужно ли оформлять страховку при покупке авиабилета

По статистике Международной организации гражданской авиации (ICAO) на миллион полетов приходится одна авиакатастрофа. Вероятность такого события составляет примерно 1/8000000, но его масштабы исчисляются сотнями погибших и миллионами долларов материального ущерба, поэтому законодательство РФ обязывает перевозчиков страховать своих пассажиров. Какие риски покрывает этот полис? Нужна ли дополнительная страховка при покупке авиабилета? От чего лучше страховаться?

Обязательная авиастраховка — отказаться нельзя

Основания для страхования граждан, отправляющихся в полет — Закон № 67-ФЗ от 14.06.12г. (с изменениями и дополнениями), который вступил в силу с 01 января 2013 года. Страхователь — авиаперевозчик, выгодополучатель — пассажир авиарейса. Авиакомпания заключает договор страхования гражданской ответственности с уполномоченной страховой компанией. Страховщик устанавливает страховой тариф по каждому риску, согласовывает его размер с Минтрансом РФ, утверждает Федеральная служба страхового надзора.

Страховая премия включена в стоимость билета и составляет 22,5-45,5 руб. Уплачивается единовременно. Граждане, пользующиеся правом бесплатного путешествия по России, также подлежат страхованию, но страховой взнос не платят.

Полис действует на время рейса — с момента посадки в самолет до момента приземления в аэропорту пункта назначения. Страховые случаи — травмы, смерть застрахованного в результате несчастного случая при перелете, утеря, порча багажа и вещей.

В 2020 году размер возмещения по рискам причинения вреда составляет:

- 2,25 млн. руб. — жизни пассажира;

- до 2 млн. руб. — здоровью;

- 23 тыс. руб. — имуществу.

Страховые выплаты СК производят застрахованному лицу или его родственникам не позднее 10 дней со дня получения от перевозчика акта о несчастном случае. Страховщик может отказать в возмещении, если страховой случай произошел в результате:

- Преступных действий пассажира;

- Алкогольного, наркотического, токсического опьянения застрахованного лица;

- Умышленного членовредительства или самоубийства гражданина (без участия третьих лиц);

- Нарушений застрахованным правил безопасности полета.

Отказ в компенсации пострадавший или его родственники могут обжаловать в суде.

Виды добровольного страхования — стоит ли покупать?

При покупке авиабилетов вы можете дополнительно подстраховаться от различных неприятных ситуаций, требующих медицинской помощи, непредвиденных финансовых расходов в полете и во время путешествия.

Страхование багажа при перелете

Перевозчик несет ответственность за порчу или потерю багажа, находящегося в самолете (в багажном отделении, ручная кладь). Обязательное страхование не всегда защищает от такого риска. Например, только одна дорожная сумка может стоить больше, чем предлагаемый государством размер компенсации, плюс — обувь, одежда хороших брендов. Явно, пассажир не возместит свои потери в случае порчи или утраты багажа.

Если вы берете с собой в полет ценные вещи, рекомендуем оформить дополнительную страховку багажа. Чаще всего ее продают, как пакетную услугу, вместе с медицинской туристической страховкой.

Полис начинает действовать после взлета/пересечения границы/прохождения погранконтроля/сдачи багажа перевозчику. Для оформления договора страхования СК потребуется ваш паспорт, информация о поездке (срок, маршрут, конечный пункт), опись каждой вещи с указанием стоимости.

Минимальная сумма страхового возмещения — 1000 долларов (или евро), максимальная — до 5000 евро. Стоимость полиса зависит от политики компании, программы страхования, размера компенсации.

Страхование авиабилетов от невылета и задержки рейса

Защиту от невылета рекомендуем оформлять не позднее, чем за 2 недели до вылета и 3 дней со дня приобретения авиабилета.

- Смерть/болезнь родственника;

- Неожиданная госпитализация;

- Отказ в выдаче визы;

- Участие в судебном процессе, привлечение к военной службе;

- Повреждение имущества, препятствующее поездке.

Полный перечень страховых случаев закреплен в договоре, поэтому нужно внимательно читать документ.

Полис покрывает расходы, которые понес гражданин в связи с невылетом — стоимость авиабилетов, бронь отеля, стоимость путевки и другие.

При покупке проездного документа обратите внимание на его категорию (невозвратный, возвратный со штрафом, возвратный без штрафа). Самые дешевые — невозвратные авиабилеты, самые дорогие — возвратные без штрафа (у российский авакомпаний в 2-5 раз дороже невозвратных, у иностранных — в 10-15 раз дороже).

В любом случае страховаться от невылета стоит, особенно, если высока вероятность того, что поездка может не состояться. Перевозчик вам не вернет деньги за билет, если отказали в визе, в случае болезни и по ряду других причин, а по полису добровольного страхования есть возможность получить возмещение по целому набору рисков.

Сбои в расписании вылетов самолетов — еще одна причина, по которой граждане несут непредвиденные расходы на приобретение еды, аренду номера в гостинице, транспортных средств.

Страховой случай — задержка рейса от 3 и более часов. Страховая премия — фиксированная сумма за каждый час простоя (в среднем 400-500 у.е. в валюте договора). Стоимость полиса зависит от количества рисков, например, можно одновременно застраховаться от утери/порчи багажа, от НС.

Пассажир не получит компенсацию за задержку рейса в случаях, когда:

- На момент заключения договора есть публичная информация о забастовках сотрудников авиакомпании;

- Самолет снят с эксплуатации по рекомендации компетентных органов;

- Пассажир несвоевременно прибыл на регистрацию;

- Нет документа, подтверждающего факт задержки рейса.

Самый популярный вопрос на бухгалтерских форумах — оплачивается ли страховка авиаперелета при командировке? Обязательное страхование при рабочих командировках организация оплачивает, поскольку стоимость полиса включена в проездной билет. При этом страховой взнос учитывают при расчете налога на прибыль (ст.263 НК РФ). Расходы на покупку любого из видов добровольной страховки предприятие может (но не обязано) возместить командировочному из прибыли.

Страховка от невыезда за границу: кому нужна и чем поможет

Коронавирус то сбавляет темпы, то снова набирает обороты. В этой ситуации страховка от невыезда за границу становится все более востребованной и действительно нужной услугой. Для любого туриста вынужденный отказ от долгожданной поездки несет мало приятного: дополнительное расстройство и потраченные впустую деньги.

Страховка от невылета при турпутевке – добровольное приобретение. Вы можете включить эту опцию в стоимость туристического тура или отказаться от нее. Однако перед тем, как покупать дорогостоящую путевку на море, лучше перестраховаться, чем что-то не учесть. В этом материале Bankiros.ru расскажет:

- что такое страховка от невылета;

- что нужно учесть при ее выборе;

- на каких условиях обычно действуют такие программы.

Для чего нужна страховка от невылета и что она покрывает

Ни один туроператор не согласится возмещать вам понесенные потери в полном объеме. Агентства тоже остаются не в выигрыше и должны выплатить штрафы туристической стране, консульствам, авиаперевозчикам и экскурсоводам.

Именно для таких ситуаций нужна страховка от невылета. Если ваши планы изменятся даже в самый последний момент, вы сможете почти полностью возместить свои расходы на запланированный отдых. Полис покроет до 90% ваших расходов.

Благодаря страхованию от невыезда турист, который не смог вылететь за рубеж, получит компенсацию своих затрат на авиа или ж/д билеты, консульский сбор, деньги на бронь отеля, трансфера и многое другое. Однако все это возможно в двух случаях: застрахованное лицо может подтвердить свои затраты документально, а его случай входит в число страховых по договору.

Какие случаи входят в число страховых

Страховыми случаями считаются ситуации, которые произошли уже после покупки путевки и страховки, по причинам, независящим от туриста. Каждая страховая компания имеет свой перечень рисков, которые покрывает страховой полис.

Ниже мы перечислим общие, самые распространенные причины для отмены путешествия и выплаты страховки:

- неожиданная болезнь, несчастный случай, смерть застрахованного лица или его родственника;

- медицинские противопоказания к поездке или сопровождающего его лица для обязательной вакцинации, которая требуется в некоторых странах;

Иногда причиной для отказа может быть решение консульства, которое не выдало визу. Поэтому в качестве страхового случая вы также можете выбрать страховку от невыдачи визы. Важно отметить, что отказ в визе является страховым случаем, если вы подали в консульство весь перечень необходимых документов, которые заполнены верно и не содержат ошибок.

Что не покрывает страховка от невылета

Внимательно изучите условия договора страхования и перечень страховых случаев. Есть некоторые случаи, которые не являются страховыми, а значит, выплаты за них не будет:

- заболевания и травмы туриста или его родственника, которые можно вылечить в амбулаторных условиях;

- травмы, полученные в состоянии алкогольного, наркотического или токсического опьянения;

- беременность и ухудшение самочувствия, связанное с ней;

- попытки самоубийства;

- арест туриста или его родственников;

- неправильно оформленные документы для поездки;

- срок вылета перенесли туроператор или перевозчик;

- закрытие туристической компании или компании перевозчика;

- срочный вызов сотрудника из отпуска;

- войны, теракты, забастовки, госперевороты;

- стихийные бедствия, инфекционные эпидемии.

Как и где оформить страховку

Если вы уже оформили медицинскую страховку, то вы можете дополнительно приобрести программу для комфортного путешествия. Услугу предлагают многие страховые компании, а также некоторые банки. В полис вы можете добавить пункты страхования от отмены поездки, отказа в визе. Вам достаточно выбрать нужную программу на сайте страховой компании и оплатить его любым удобным способом. После получите полис на свою электронную почту и распечатайте его.

Если у вас нет полиса медстрахования, вы можете оформить базовую медицинскую страховку и внести в нее дополнительные опции страховки от невылета. В среднем стоимость такой услуги составит от полутора до десяти процентов от стоимости путевки. Купить ее можно не позднее чем за две недели до поездки.

Что делать при наступлении страхового случая

В течение двух недель после наступления страхового случая предоставьте в свою страховую компанию пакет следующих документов:

- заявление на возмещение средств на имя страховой компании;

- копию загранпаспорта;

- договор между вами и турагентом;

- квитанцию об оплате тура;

В случае болезни потребуется справка от вашего лечащего врача и документы, которые подтверждают вашу госпитализацию. В случае смерти родственника потребуется свидетельство о смерти. Вместе с этим потребуется предоставить документы, которые подтверждают степень родства. Если путешествие не состоялось из-за отказа в выдаче визы, потребуется копия страницы паспорта со штампом об отказе. Вызов в суд или военкомат подтверждаются копиями повесток.

Поможет ли страховка от невыезда при закрытии авиасообщения из-за коронавируса

Всероссийский союз страховщиков дают следующие разъяснения об особенностях выплаты страховки от невыезда, который связан с закрытием границ из-за коронавируса: «Страховщиком возмещаются расходы застрахованных лиц, связанных с отменой поездки, возникшие не по любой причине, а только по причинам, предусмотренным договором страхования», – сообщается пресс-службой ВСС.

«По страхованию потерь из-за вынужденного отказа от поездки у страховых компаний предусмотрен ряд исключений: например, договором страхования могут не покрываться события, возникшие в связи со стихийными бедствиями и их последствиями, эпидемиями, карантином, метеоусловиями, а также актами любых органов власти и управления. Таким образом, закрытие по решению органов власти авиасообщения cо странами, в которых отмечается повышение уровня заболеваемости COVID-19, не является страховым случаем по программам страхования путешествующих, а расходы, связанные с невозможностью застрахованного лица воспользоваться заранее забронированным туром и/или услугой по данной причине, не возмещаются в рамках договора страхования», – добавляет ВВС.

Напомним, ранееBankiros.ru рассказывал о том, как избежать обмана при сдаче золота в ломбард.

Источник https://blog.ostrovok.ru/straxovka-v-puteshestvie/

Источник https://www.smpins.ru/statii/strahovanie-bagazha-i-aviabiletov-pri-perelete/

Источник https://bankiros.ru/news/strahovka-ot-nevyezda-za-granicu-komu-nuzna-i-cem-pomozet-7577