Электронные билеты в Авансовом отчете

Содержание

Все, что бухгалтеру надо знать про учет электронных билетов на поезд и самолет

Билет, по сути, выполняет функцию договора перевозки между пассажиром и перевозчиком (п. 2 ст. 786 ГК РФ). Это в равной степени справедливо в отношении как бумажного, так и электронного документа. Преимущества электронных билетов по достоинству оценили большинство пассажиров. Ведь не нужно выстаивать очереди в железнодорожные или авиакассы, достаточно зайти на сайт (они сейчас есть и практически у всех авиакомпаний, и у РЖД) и приобрести билет, оплатив его банковской картой. Бумажный билет в таком случае не оформляется, при входе в вагон или во время регистрации на самолет надо только предъявить паспорт, данные которого представитель перевозчика сверяет с данными, содержащимися в списке пассажиров. Между тем для учета налоговых последствий приобретения электронных проездных документов бухгалтеру необходимо знать некоторые нюансы. О них мы поговорим в рамках этой статьи.

Электронные билеты

Электронные билеты имеют особую структуру и форму, которые утверждены ведомственными нормативными актами. Так, форма электронных проездных железнодорожных документов утверждена Приказом Минтранса России от 21.08.2012 № 322 [1] (далее – Приказ № 322), а электронного авиабилета – Приказом Минтранса России от 08.11.2006 № 134 [2] (далее – Приказ № 134).

При покупке электронного железнодорожного билета пассажиру выдается контрольный купон, являющийся выпиской из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте. Этот купон (подчеркнем, именно купон, являющийся частью электронного билета) в соответствии с п. 2 Приказа № 322 признается документом строгой отчетности, то есть БСО.

При приобретении электронного авиабилета оформляется и выдается пассажиру маршрутная квитанция – выписка из автоматизированной информационной системы оформления воздушных перевозок, признаваемая документом строгой отчетности в силу п. 2 Приказа № 134. А при регистрации на рейс пассажир получает еще посадочный талон, который подтверждает сам факт перевозки. В нем указываются инициалы и фамилия пассажира, номер рейса, дата отправления, время окончания посадки на рейс, номер выхода на посадку и номер посадочного места на борту воздушного судна (п. 84 Приказа Минтранса России от 28.06.2007 № 82).

В связи с тем, что оба документа – и контрольный купон, и маршрутная квитанция – признаются БСО, в каждом из них должна содержаться обязательная информация. Какая именно – показано на схеме.

[2] «Об установлении формы электронного пассажирского билета и багажной квитанции в гражданской авиации».

Чтобы правильно отразить стоимость электронных билетов в налоговом учете, бухгалтеру необходимо знать некоторые нюансы, связанные с данными проездными документами. Начнем с признания затрат на их покупку в составе налоговых расходов.

Налог на прибыль

Поскольку речь в данном случае идет о проездных документах, которые, как правило, используются командированными сотрудниками, напомним, что затраты на приобретение указанных проездных (как, впрочем, и другие командировочные расходы) относятся к прочим расходам, связанным с производством и реализацией (пп. 12 п. 1 ст. 264 НК РФ). Разумеется, расходы должны быть экономически обоснованы, подтверждены надлежаще оформленными документами и направлены на получение дохода (п. 1 ст. 252 НК РФ). Документальным подтверждением командировочных расходов в целях налогообложения прибыли является авансовый отчет сотрудника с приложенными оправдательными документами, в частности, авиа- или железнодорожными билетами (маршрутными квитанциями или контрольными купонами).

Но достаточно ли указанных документов для обоснования расходов на проезд? Для ответа на этот вопрос обратимся к разъяснениям официального органа. В Письме от 06.06.2017 № 03‑03‑06/1/35214 чиновники Минфина пояснили, что для подтверждения расходов на покупку авиабилета в электронной форме необходимы и маршрутная квитанция, и посадочный талон. Причем посадочный талон (в том числе полученный при регистрации на рейс через Интернет) должен содержать реквизиты, подтверждающие факт потребления подотчетным лицом услуги воздушной перевозки. Таким подтверждением, как правило, является штамп о досмотре.

Иными словами, даже если сотрудник купил билет и зарегистрировался на рейс через Интернет, на распечатанном посадочном талоне должен стоять штамп «Досмотрено».

Если же штампа о досмотре на распечатанном электронном посадочном талоне нет, то факт осуществления перелета подотчетным лицом, по мнению финансистов, можно подтвердить иным способом, например, справкой о перелете, выданной авиаперевозчиком или его представителем (см. также письма от 09.01.2017 № 03‑03‑06/1/80056, от 19.06.2015 № 03‑03‑07/35548). Указанная справка для обоснования расходов понадобится и в том случае, если командированное лицо утратит посадочный талон (см. письма Минфина России от 07.06.2013 № 03‑03‑07/21187, от 18.05.2015 № 03‑03‑06/2/28296).

Разумеется, в маршрутной квитанции тоже должны быть все обязательные реквизиты. Если в ней, к примеру, не указана стоимость перевозки, такая квитанция не может являться основанием для признания расходов (см. Письмо Минфина России от 26.09.2012 № 03‑07‑11/398).

Обратите внимание. Если авиабилет приобретен в бездокументарной форме (электронный билет), то оправдательными документами, подтверждающими расходы на приобретение авиабилета для целей налогообложения, по мнению Минфина, являются сформированная автоматизированной информационной системой оформления воздушных перевозок маршрутная квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета, и посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту.

Важный нюанс: для подтверждения расходов обязательные реквизиты электронных билетов, оформленных на иностранном языке, безопаснее перевести на русский язык (см. Письмо Минфина России от 22.03.2010 № 03‑03‑05/57). Перевод не потребуется, если агентство по продаже билетов выдаст справку на русском языке, в которой содержатся все необходимые сведения (см. письма Минфина России от 24.03.2010 № 03‑03‑07/6, от 22.03.2010 № 03‑03‑06/1/168). Впрочем, ФНС считает, что перевод электронного авиабилета для подтверждения расходов делать не нужно, поскольку большинство его реквизитов заполняются в соответствии с Единым международным кодификатором (то есть с замещением кириллических символов на латинские) (см. Письмо от 26.04.2010 № ШС-37-3/656@).

Аналогичный подход применяется для обоснования расходов на покупку электронных железнодорожных билетов. В частности, документом, подтверждающим для целей налогообложения прибыли расходы на их приобретение, является контрольный купон (см. письма Минфина России от 07.06.2013 № 03‑03‑07/21187, от 14.04.2014 № 03‑03‑07/16777). Дополнительных документов, подтверждающих оплату билета, в том числе выписки, подтверждающей оплату банковской картой, не требуется (см. письма Минфина России от 15.10.2014 № 03‑03‑07/51936, от 25.08.2014 № 03‑03‑07/42273). Помимо контрольного купона, транспортные расходы можно подтвердить (при необходимости) посадочным талоном. В нем содержится необходимая информация о состоявшейся поездке (время отправления, стоимость проезда и др.). Следовательно, при помощи этого талона организация может обосновать расходы на проезд командированного работника в поезде (Письмо Минфина России от 14.04.2014 № 03‑03‑07/16777).

Вычет НДС

В соответствии с п. 7 ст. 171 НК РФ НДС по расходам на проезд к месту служебной командировки и обратно подлежит вычету. По общему правилу вычет сумм «входного» НДС производится (п. 1 ст. 172 НК РФ):

– на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав;

– либо на основании иных документов в случаях, предусмотренных п. 3, 6 – 8 ст. 171 НК РФ.

Словом, наличие счета-фактуры не является обязательным условием для принятия к вычету НДС по расходам на проезд. Вместе с тем в налоговых нормах прямо не назван иной документ (альтернатива счету-фактуре), который может стать основанием для применения налогового вычета.

Однако в п. 18 Правил ведения книги покупок [1] сказано, что при приобретении услуг по перевозке командированных работников в книге покупок регистрируются либо счета-фактуры, либо заполненные в установленном порядке бланки строгой отчетности (их копии). При этом НДС в документе должен быть показан отдельной строкой. А раз так, оформленный на командированного сотрудника бланк строгой отчетности (например, маршрутная квитанция или контрольный купон), в котором выделена сумма НДС, является основанием для применения вычета по данному налогу. Это следует из Письма ФНС России от 09.01.2017 № СД-4-3/2@.

Таким образом, «входной» НДС может быть принят к вычету, если в маршрутной квитанции авиабилета или в контрольном купоне электронного железнодорожного билета сумма налога будет выделена (см. также письма Минфина России от 26.02.2016 № 03‑07‑11/11033, от 30.01.2015 № 03‑07‑11/3522, от 30.07.2014 № 03‑07‑11/37594).

Обратите внимание. Указание в маршрут/квитанции электронного авиа-билета и в контрольном купоне электронного железнодорожного билета идентификационного номера перевозчика или агентства, оформившего этот билет, не предусмотрено. Поэтому при регистрации электронных билетов в книгу покупок вместо ИНН/КПП продавца нужно ставить прочерк (см. Письмо Минфина России от 28.05.2015 № 03-07-11/30876).

К сожалению, так бывает не всегда. Некоторые перевозчики не указывают в проездных документах налог в отдельной строке. По данному вопросу тоже есть официальные разъяснения. В частности, в Письме от 10.01.2013 № 03‑07‑11/01 Минфин сообщил, что вычет налога по таким проездным документам не может быть предоставлен. Поэтому сумма, отраженная в них, в соответствии с пп. 12 п. 1 ст. 264 НК РФ включается в состав прочих расходов, связанных с производством и реализацией.

Но если к проездному документу был выставлен счет-фактура (пусть даже агентом перевозчика или субагентом), то налогоплательщик вправе на его основании принять к вычету НДС, хотя сумма налога в электронном билете не показана отдельной строкой (см. Постановление ФАС ВСО от 27.11.2012 по делу № А19-5831/2012). И это справедливо, поскольку в силу п. 18 Правил ведения книги покупок основанием для налогового вычета в равной степени могут служить и счет-фактура, и бланк строгой отчетности. Одновременное указание налога в обоих документах не требуется.

Электронные билеты в Авансовом отчете

В программе у документа Авансовый отчет есть два вида операций:

- Авансовый отчет — универсальный вариант, который подходит всем;

- Авансовый отчет по командировке — вариант для отражения только командировочных расходов. Использовать его рекомендуется при подключенном сервисе Smartway.

Рассмотрим, как отражаются операции по покупке электронных билетов организацией и отчету за них сотрудником.

При таком варианте учета билетов отражать их как денежные документы в программе не нужно.

Покупка билетов

Покупка билетов отражается одинаково независимо от того, какой вид операции для АО применяется Авансовый отчет или Авансовый отчет по командировке. Но есть некоторые особенности.

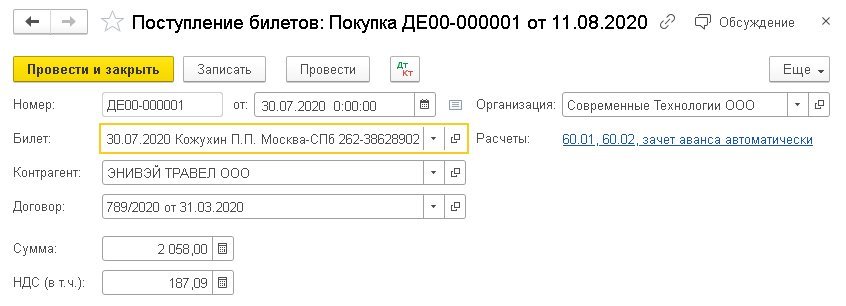

Покажите поступление билета документом Поступление билетов вид операции Покупка в разделе Покупки — Поступление билетов .

- Билет — создайте элемент справочника Билеты , заполните его данные на основании оригинала. PDF

- Контрагент — наименование перевозчика или посредника, у которого приобретен билет, выбирается из справочника Контрагенты;

- Договор — выберите договор с контрагентом при наличии из справочника Договоры;

- Сумма и НДС (в т.ч.) — заполните на основании билета.

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса перевозчику;

- Дт 76.14 Кт 60.01 — принятие к учету билета.

В журнале Покупка билетов по кнопке Создать можно оформить другие действия с приобретенными билетами:

При использовании сервиса Smartway билеты автоматически загружаются в справочник Билеты .

Расходы по командировке проводятся документом Авансовый отчет вид операции Авансовый отчет по командировке .

Билеты, если используется вид операции Авансовый отчет

- авиабилет (Москва-Тюмень) на сумму 9 000 руб. (в т. ч. НДС 20% — 1 500 руб.);

- авиабилет (Тюмень-Москва) на сумму 9 000 руб. (в т. ч. НДС 20% — 1 500 руб.);

- БСО за проживание в гостинице на сумму 6 000 руб. (без НДС).

В документе Авансовый отчет вид операции Авансовый отчет доступна вкладка Билеты (раздел Банк и касса — Авансовые отчеты ).

По кнопке Добавить или Заполнить табличная часть документа автоматически заполнится данными приобретенных для указанного сотрудника билетов на текущую дату:

- Билеты — указывается нужный билет из справочника Билеты .

- Сумма — стоимость билета.

- %НДС — ставка НДС, обозначенная в билете.

- НДС (в т.ч.) — сумма НДС, указанная в билете.

- Перевозчик — наименование перевозчика или посредника, у которого приобретен билет, выбирается из справочника Контрагенты.

- Счет затрат — счет, на который будут отнесены затраты в БУ. В поле автоматически отражается счет, указанный в настройках Учетной политики как Основной счет учета затрат . При необходимости Счет затрат можно поменять вручную.

- Подразделение — подразделение учета затрат. Выбирается из справочника Подразделения то подразделение, к которому относятся произведенные затраты. Автоматически подставится то, которому присвоен признак Использовать как основное .

- Субконто — статья затрат из справочника Статьи затрат:

- Вид расхода — Командировочные расходы.

В сумму расхода по Авансовому отчету стоимость билетов не включается, но при проведении документа происходит списание расходов.

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 76.14 — принятие к учету расходов на командировку;

- Дт 26 Кт 76.14 — принятие к учету расходов на билет;

- Дт 19.04 Кт 76.14 — принятие к учету НДС по билету.

Приобретенные билеты автоматически отражаются на счете 76.14 «Приобретение билетов для командировок».

При проведении документа Авансовый отчет автоматически датой билета создается документ Счет-фактура полученный вид операции Бланк строгой отчетности .

При установленном флажке Отразить вычет НДС в книге покупок НДС будет принят к вычету автоматически.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие к вычету НДС по билету.

- принимается к вычету по оплаченным расходам (п. 7 ст. 171 НК РФ);

- не может быть перенесен на 3 года (п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок,Письмо Минфина РФ от 14.07.2020 N 03-07-14/61018).

Билеты, если используется вид операции Авансовый отчет по командировке

- ж/д билет (Москва — Санкт-Петербург) на сумму 3 000 руб. (в т. ч. НДС 20% — 500 руб.);

- ж/д билет (Санкт-Петербург — Москва) на сумму 3 000 руб. (в т. ч. НДС 20% — 500 руб.);

- БСО за проживание в гостинице на сумму 12 000 руб. (Без НДС).

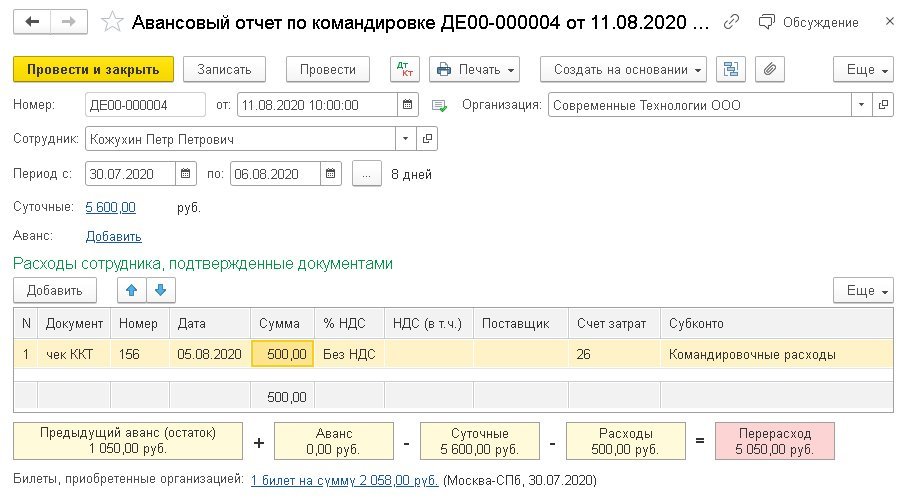

Создайте документ Авансовый отчет вид операции Авансовый отчет по командировке (раздел Банк и касса — Авансовые отчеты ).

Укажите сотрудника и период командировки, после этого в документ автоматически подтягиваются приобретенные на этот период билеты.

По соответствующей ссылке проверьте указанные билеты и аналитику:

- Билеты — указывается нужный билет из справочника Билеты .

- Сумма — стоимость билета.

- %НДС — указывается ставка НДС, указанная в билете.

- НДС (в т.ч.) — отражается сумма НДС, указанная в билете.

- Перевозчик — наименование перевозчика или посредника, у которого приобретен билет, выбирается из справочника Контрагенты.

- Счет затрат — счет, на который будут отнесены затраты в БУ. В поле автоматически отражается счет, указанный в настройках Учетной политики как Основной счет учета затрат . При необходимости Счет затрат можно поменять вручную.

- Подразделение — подразделение учета затрат. Выбирается из справочника Подразделения то подразделение, к которому относятся произведенные затраты. Автоматически подставится то подразделение, которому присвоен признак Использовать как основное .

- Субконто — статья затрат из справочника Статьи затрат:

- Вид расхода — Командировочные расходы.

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 71.01 — принятие к учету расходов на командировку;

- Дт 26 Кт 76.14 — принятие к учету расходов на билет;

- Дт 19.04 Кт 76.14 — принятие к учету НДС по командировочным расходам.

При проведении документа Авансовый отчет автоматически датой билета создается документ Счет-фактура полученный вид операции Бланк строгой отчетности .

При установленном флажке Отразить вычет НДС в книге покупок НДС будет принят к вычету автоматически.

Проводки по документу

Документ формирует проводки:

- Дт 68.02 Кт 19.04 — принятие к вычету НДС по билету.

- принимается к вычету по оплаченным расходам (п. 7 ст. 171 НК РФ);

- не может быть перенесен на 3 года (п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок,Письмо Минфина РФ от 14.07.2020 N 03-07-14/61018).

См. также:

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательстваПомогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- В программе 1С 8.3 Бухгалтерия (с релиза 3.0.96) в документе.ПФР представил на своем официальном сайте развернутые разъяснения по поводу.Работодателям в 2020 г. предстоит выполнить ряд мероприятий для перехода.Источник: Письмо ФНС от 08.08.2022 N СД-4-3/10308@ Информация для: покупателей.

(9 оценок, среднее: 4,78 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинетеОбсуждение (4)

Спасибо за очень подробную статью! Было бы интересно попробовать сервис Smartway.

Спасибо за обратную связь. Если сервис интересует, то можно заказать на их сайте демо. Там подробно все расскажут и покажут.

Если много командировок, а следовательно заказов билетов, гостиниц и т.д., то точно имеет смысл ознакомиться с этим сервисом.Учет электронных проездных билетов в «1С:Бухгалтерии 8»

Начиная с версии 3.0.81 в программе «1С:Бухгалтерия 8» упрощенный учет электронных проездных билетов поддерживается для всех пользователей, в том числе для тех, у которых не настроена интеграция с сервисом Smartway. Теперь такие пользователи могут самостоятельно вводить в учетную систему билеты, приобретенные у разных агентов, после чего отражать расходы на проезд в авансовом отчете. При этом можно использовать как общую, так и упрощенную форму авансового отчета. Эксперты 1С рассказывают о новых возможностях программы.

В «1С:Бухгалтерии 8» начиная с версии 3.0.81 упрощен учет расходов на электронные билеты, приобретенные организацией для командировок сотрудников. Пользователи, которые не загружают билеты из сервиса Smartway, теперь могут самостоятельно вводить в учетную систему билеты, приобретенные у разных агентов, а также отражать любые операции с билетами (доплата, обмен, возврат).

Для этого в программе используется справочник Билеты (раздел Справочники), документ Поступление билетов (раздел Покупки) и специальный счет учета 76.14 «Приобретение билетов для командировок».

Для компаний, использующих сервис для управления командировками Smartway, все приобретенные компанией билеты автоматически загружаются в справочник, без необходимости ручного внесения данных. Дополнительные операции с билетами, такие как обмен или возврат, также отражаются в учете автоматически. Подробнее об упрощении учета командировок в «1С:Бухгалтерии 8» редакции 3.0 и интеграции с сервисом Smartway см. в статье «Командировки в 1С: упрощение учета и интеграция со Smartway».

После регистрации поступивших билетов (любым способом) учет расходов на проезд отражается документом Авансовый отчет (раздел Банк и Касса или раздел Покупки).

Поступление и учет билетов

Приобретение нового билета в программе регистрируется из формы списка Поступление билетов по команде Создать — Покупка.

В открывшейся форме документа Поступление билетов с видом операции Покупка следует ввести данные нового билета согласно маршрутной квитанции электронного авиабилета (контрольному купону электронного ж/д билета).

Рис. 1. Регистрация покупки билета

После записи нового билета следует заполнить остальные поля документа Поступление билетов, указав (рис. 1):

наименование контрагента — агента или перевозчика, у которого приобретен билет;

наименование договора на приобретение билетов с агентом или перевозчиком, если в организации ведется учет по договорам;

общую стоимость поездки и сумму НДС, выделенную в электронном билете отдельной строкой.

Документ Поступление билетов при проведении формирует бухгалтерские проводки:

Дебет 60.02 Кредит 60.01

— на сумму зачтенной предоплаты;

Дебет 76.14 Кредит 60.01

— на сумму приобретенного билета.

Напомним, что счет 76.14 «Приобретение билетов для командировок» специально предназначен для учета приобретенных организацией билетов для командированных сотрудников в валюте РФ. Аналитический учет ведется по каждому командированному сотруднику (субконто Работники организаций) и билету (субконто Билеты). Каждый сотрудник является элементом справочника Физические лица, а каждый билет — элементом справочника Билеты.

Если к уже оплаченному билету приобретаются дополнительные услуги (например, возможность выбора места, наличие багажа и т. д.), то такое приобретение следует отразить документом Поступление билетов с видом операции Доплата. При этом дополнительные услуги должны быть включены в общую стоимость билета, указанную в маршрутной квитанции обновленного электронного авиабилета (контрольном купоне электронного ж/д билета).

Изменение даты, маршрута и других параметров, при которых меняется номер электронного билета в системе бронирования, отражается документом Поступление билетов с видом операции Обмен. Эта операция означает одновременное списание прежнего билета и оформление нового. Поэтому в документе по обмену билетов указывается билет, который выбывает, новый билет и его общая стоимость (в том числе НДС).

Отмена поездки оформляется документом Поступление билетов с видом операции Возврат.

Любой приобретенный билет отражается в справочнике Билеты. Открыв билет, можно проанализировать не только основную информацию о предоплаченных услугах перевозчика (закладка Основное), но и все операции, совершенные с билетом (гиперссылка Операции с билетом).

Оформление авансового отчета

Чтобы учесть в расходах стоимость использованных билетов, их необходимо указать в авансовом отчете. При этом можно использовать как общую, так и упрощенную форму авансового отчета.

В форме авансового отчета с видом Закупка, расходы для отражения расходов на проезд предназначена отдельная закладка Билеты. В прежних версиях программы закладка Билеты была доступна только при настроенной интеграции с сервисом Smartway. По кнопке Заполнить программа автоматически подбирает приобретенные билеты для сотрудника, указанного в авансовом отчете, в соответствии с периодом командировки.

В форме авансового отчета с видом Командировка (рис. 2) при выборе сотрудника и периода командировки подходящие по дате отправления билеты подгружаются автоматически и отражаются в виде гиперссылки, расположенной рядом с текстом Билеты, приобретенные организацией.

Рис. 2. Авансовый отчет по командировке

Расходы, которые командированный сотрудник оплатил самостоятельно, следует вручную указать в табличной части Расходы сотрудника, подтвержденные документами.

При проведении документа Авансовый отчет формируются бухгалтерские проводки:

Дебет 26 (44.01, 20.01. ) Кредит 71.01

— на сумму расходов, понесенных командированным лицом;

Дебет 26 (44.01, 20.01. ) Кредит 76.14

— на сумму расходов на проезд, оплаченных организацией;

Дебет 19.04 Кредит 76.14

— на сумму НДС (если он выделен в билете отдельной строкой).

От редакции. Актуальную информацию о новых возможностях «1С:Бухгалтерии 8» редакции 3.0 и других программ 1С см. в 1С:ИТС в справочнике «Информация об обновлениях программных продуктов 1С:Предприятие» раздела «Инструкции по учету в программах 1С».

Источник https://www.klerk.ru/buh/articles/465365/

Источник https://buhexpert8.ru/1s-buhgalteriya/s-podotchetnym-litsom/elektronnye-bilety-v-avansovom-otchete.html

Источник https://buh.ru/articles/documents/117788/